Post von der Krankenkasse ist meist nur mittelmäßig erfreulich. Steigen die Beiträge oder gibt es sonst irgendetwas zu klären? Doch für einige ist die Post im Januar eine andere, eine die durchaus erfreulich ist. Diese Schreiben werden in den kommenden Tagen durch die Krankenkassen verschickt, je nach Kasse kann dieses Mitte bis Ende Januar passieren, in einzelnen Fällen dauert es etwas länger. Ihnen wird darin mitgeteilt, dass die bisherige Pflichtversicherung in der gesetzlichen Krankenkasse (GKV) endet und diese zu einer freiwilligen Versicherung in der GKV wird.

Wer bekommt diesen Brief überhaupt?

All diejenigen, welche im Jahr 2016 die Jahresarbeitentgeltgrenze (JAEG) von 56.250 Euro pro Jahr überschritten haben und mit dem erzielten Einkommen auch voraussichtlich über der neuen JEAG für 2017 von 57.600 Euro liegen. Welche Komponenten Ihres Einkommens hier zu berücksichtigen sind habe ich bereits vor einiger Zeit beschrieben.

Lesetip: Was zählt zur Jahresarbeitsentgeltgrenze (JAEG)

Die Einstufung wer freiwillig oder pflichtig versichert ist übernimmt der Arbeitgeber. Dieser ist auch für die Richtigkeit der Meldung verantwortlich. Sind Sie mit der Einstufung nicht einverstanden und glauben hier liegt ein Fehler vor, so sprechen Sie am besten zuerst mit Ihrer Personalabteilung. Erst wenn hier keine Klärung möglich ist, kann die gesetzliche Krankenkasse oder im Zweifel auch die Deutsche Rentenversicherung mit einer so genannten Statusfeststellung verbindlich entscheiden.

Bin ich jetzt nicht mehr versichert?

Mit dem Wechsel vom Pflicht- zum freiwilligen Mitglied ändert sich einiges, dennoch bleiben Sie weiterhin versichert und stehen zu keinem Zeitpunkt ohne Versicherungsschutz da. Nicht nur durch die bestehende Versicherungspflicht endet der Schutz nie, ohne das ein anderer Versicherungsschutz besteht und nachgewiesen wurde. Dennoch kann es sinnvoll sein, hier tätig zu werden, falls Änderungen sinnvoll und gewünscht sind.

Aber anders als bisher können Sie nun selbst entscheiden in welchem System Sie versichert sein möchten. Das kann weiterhin die gesetzliche Krankenkasse sein, kann aber ebenso ein passender Tarif in der privaten Krankenversicherung (PKV) sein. Hier gilt es aber zunächst ganz in Ruhe zu überlegen und zu prüfen, ob das System der PKV überhaupt das passende für Sie, Ihre Wünsche und Ihren Bedarf ist.

Lesetip: Leitfaden zu den Unterschieden der GKV und PKV

Was passiert mit mitversicherten Familienangehörigen?

Hatten Sie bisher neben dem eigenen Versicherungsschutz weitere Familienangehörige im Rahmen der kostenfreien Familienversicherung versichert, so bleibt das auch zunächst weiterhin so, es sei denn Sie ändern etwas daran. Solange die Voraussetzungen des Paragraphen zehn des SGB V erfüllt sind, bleibt alles beim wie bisher.

Muss ich nun in die Private Krankenversicherung wechseln?

Natürlich nicht. Sie müssen zunächst einmal überhaupt nix. Tun Sie nichts und ändern auch nicht, so sind Sie weiterhin bei der bestehenden gesetzlichen Krankenkasse versichert. Nur wenn Sie AKTIV etwas ändern und für sich entscheiden, dass die private Versicherung das richtige, für Sie passende System ist, nur dann ändert sich etwas.

Eine Verpflichtung zur PKV gibt es genau so wenig, wie die unsinnige (aber sich wacker haltende Behauptung) jeder der sich selbstständig machte müsse in die PKV. Viele gehören dort einfach nicht hin.

Lesetip: Eine private Krankenversicherung muss man sich leisten können und wollen

Gibt es auch Nachteile gegenüber der Pflichtversicherung?

Es gibt Unterschiede zwischen beiden Versicherungsarten und sogar Verschlechterungen, so zum Beispiel in der Elternzeit. Während pflichtig versicherte Mitglieder der GKV beitragsfreien Schutz während der Elzternzeit haben, ist das bei freiwilligen Mitgliedern nicht so, klar, verdienen Sie doch nun soviel und können sich die GKV auch dann leisten *Ironiemodus aus*

Lesetip: Die nicht immer beitragsfreie Versicherung in der Elternzeit

Was passiert mit meiner Karte?

Erstmal gar nichts. Denn: Da die Mitgliedschaft so bleibt, ändert sich auch an der Versichertenkarte zunächst nichts. Viele Kassen bieten Ihnen nun aber Wahltarife an. Dabei handelt es sich um Tarife mit Beitragsrückzahlungen, besonderen Leistungen, Selbstbeteiligungen oder anderen Abweichungen und Vergünstigungen. Bitte aufpassen. Durch den Abschluss eines Wahltarifes binden Sie sich langfristig an die Kasse und können somit nicht mehr so einfach kündigen.

Lesetip: Wahltarife und die Eingeschränkte Kündigung der GKV

Bevor Sie eine solche Vereinbarung unterschreiben, loten Sie bitte für sich alle Möglichkeiten aus, darunter auch die der PKV, anderer gesetzlicher Kassen und dergleichen, SIE HABEN ZEIT!

Wie ist das mit dem Arbeitgeber bei freiwillig versicherten?

Bisher, also als pflichtversichertes Mitglied, hat der Arbeitegeber Ihnen einen Anteil vom Lohn abgezogen. 7,3% + Zusatzbeitrag der Kasse + Pflegeversicherung + ggf. Zuschlag PV bei Kinderlosen. Zukünftig zahlt der Arbeitgeber Ihnen einen Zuschuss. Dieser ist begrenzt und orientiert sich immer an den aktuellen Zahlen der JAEG des jeweiligen Jahres.

Lesetip: Sozialversicherungswerte und Arbeitgeberzuschuss 2017

Dieser kann im folgenden Jahr also höher und auch niedriger sein (letztes ist in den letzten Jahren nahezu nie passiert, da die Grenze bis zu der die Beiträge berechnet werden (Beitragsbemessungsgrenze) immer angehoben wurde. Aber: Dieser Betrag ist somit veränderbar.

Habe ich ein Sonderkündigungsrecht?

Ja, dieses allerdings in einer besonderen Form. Generell gilt auch bei freiwillig Versicherten die reguläre, normale Kündigung zum Ende des übernächsten Monats. Kündigen Sie also im Januar noch Ihre GKV (ggf. auch rein vorsorglich)

LESETIP: GKV ohne Risiko kündigen- Sie riskieren nichts- schaffen sich aber Zeit

so wird die Kündigung zum Ende des übernächsten Monats (März) wirksam und Sie können dann in eine andere Kasse wechseln. Hier ist die Bindungsfrist zu beachten. Sind Sie noch keine 18 Monate bei der bisherigen Kasse versichert, dann ist diese Frist einzuhalten.

ABER: Erhöht die Kasse die Beiträge, also genauer den Zusatzbeitrag, oder führt einen solchen neu ein, so ist auch hier eine besondere Kündigungsfrist zum Monatsende möglich. Also können Sie die Kasse nach der Anpassung zum 1.1. noch bis zum 31.1. verlassen.

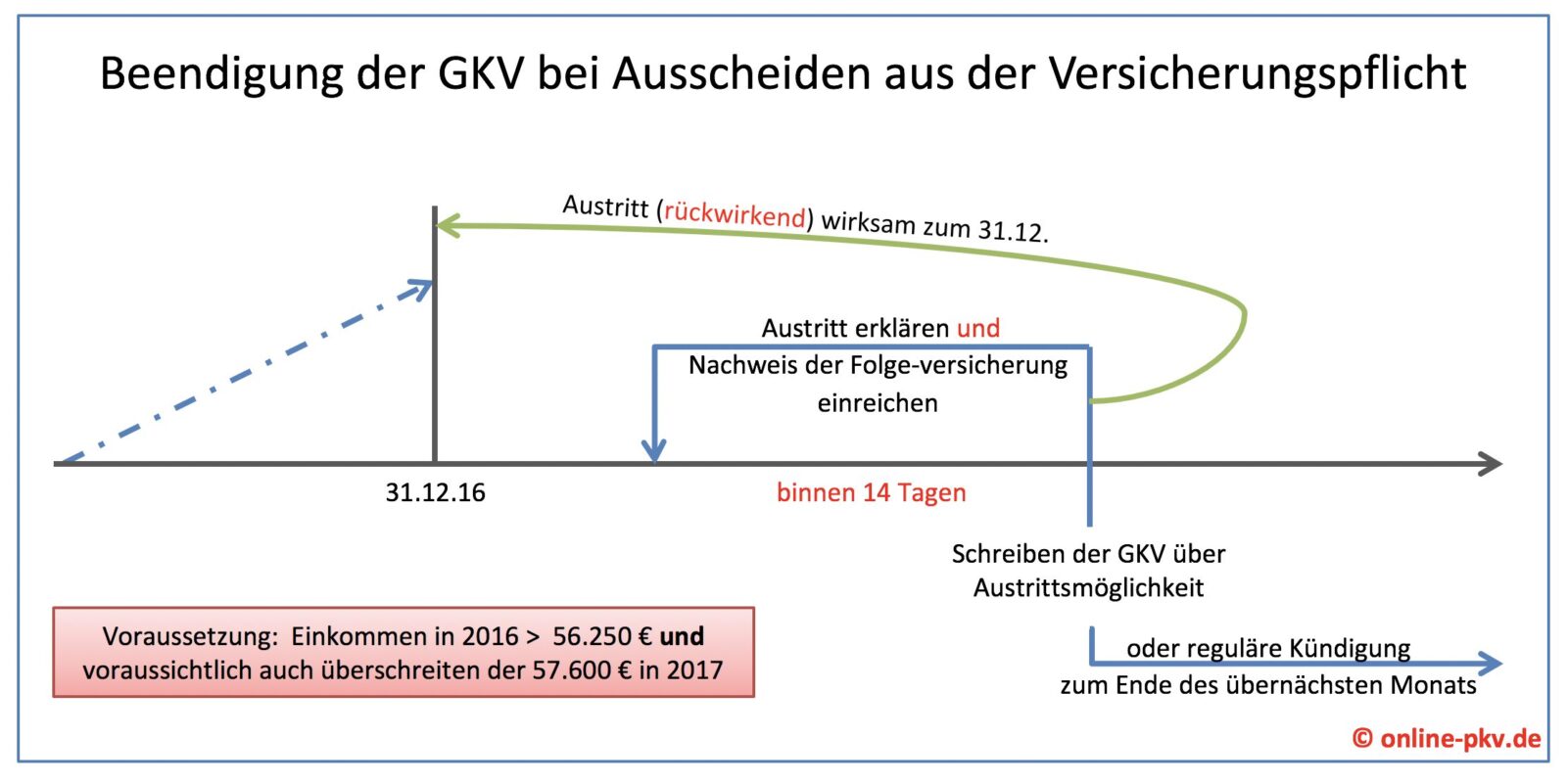

Und jetzt kommen wir noch zu dem BESONDEREN KÜNDIGUNGSFRIST bei dem Überschreiten der JAEG. Dieses besteht nur jetzt und nur einmalig. Haben Sie also im Jahr 2016 die Grenze ERSTMALIG überschritten und sind nun zum 1.1. freiwillig versichert, so muss die GKV Sie hierüber schriftlich informieren. Es reicht nicht wenn der Arbeitgeber es Ihnen sagt, die Information muss von der gesetzlichen Krankenkasse erfolgen.

Jetzt muss ich aber schnell entscheiden – oder noch nicht?

Eine Entscheidung über die zukünftige Absicherung gegen Krankheitsfolgen sollte sehr sorgfältig getroffen werden. Ein Haus kauft man ja auch nicht mal „eben schnell“ und genau über solche Summen reden wir auch hier. Schauen Sie sich den Beitrag der GKV an, so sprechen wir über 746 EUR monatlich plus Zusatzbeiträge, also über ca. 270.000 Euro in den kommenden 30 Jahren. Bei solchen Summen sollten Sie sich gut und ausführlich Gedanken machen.

Lesetip: Entscheidung für das passende System in Ruhe treffen

Wenn ich nun wechseln möchte, wie und wann kann ich das tun?

Sollten Sie sich nach ausreichender Beratung, Analyse und Überlegung für einen Wechsel in die private Versicherung entschieden haben, so gibt es auch hier mehrere Möglichkeiten. Haben Sie das Schreiben der GKV im Januar bekommen und möchten Sie nun schnellstmöglich wechseln, so können Sie das nun einmalig und rückwirkend tun. Rückwirkend bedeutet Sie verlassen die GKV zum Beginn des Jahres 2017 und das obwohl die GKV noch nichts davon weiß. Dieses sollten Sie aber nur dann tun, wenn die neue Versicherung klar ist, Tarif und Gesellschaft ausgewählt, Risikoprüfung erfolgt und alle Voraussetzungen erfüllt sind.

Ist dem nicht so und/ oder brauchen Sie einfach noch ein bisschen Bedenkzeit, so kündigen Sie gleichzeitig mit der Austrittserklärung zum 31.3. und wechseln zum 1.4.2016.

Was passiert mit Behandlungen zwischen dem 1. Januar und einem Wechsel?

Sollten im Zeitraum vom 01. Januar bis zur Erklärung des rückwirkenden Austritts Behandlungen, Untersuchungen oder sonstige Leistungen der GKV stattgefunden oder in Anspruch genommen worden sein, so sind diese natürlich zu erstatten. Die Kassen handhaben das unterschiedlich, fordern aber diese Kosten berechtigt zurück.

In der privaten Krankenversicherung können Sie diese aber nicht einreichen, selbst wenn diese den Schutz auf den 1.1. datieren würde, da die kosten dort vor dem eigentlichen Versicherungsbeginn entstanden wären. Daher sollten Sie- wenn es denn Leistungen gab, eher über einen Wechsel zum 1.4. nachdenken und den rückwirkenden Austritt nicht nutzen.

Gibt es beim Krankengeld etwas zu beachten?

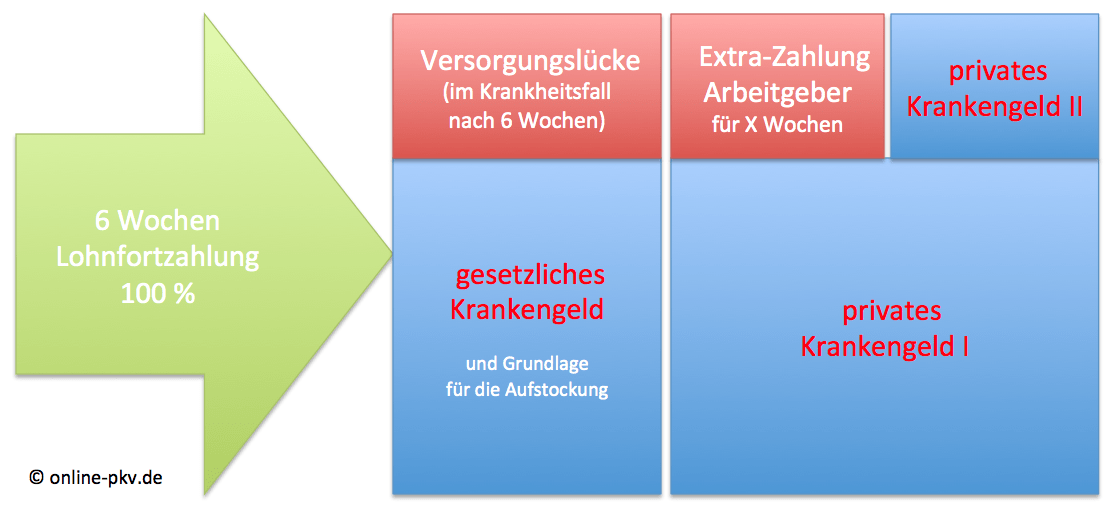

Das Krankentagegeld in der PKV oder das Krankengeld in der GKV sind ähnlich, aber in vielen Bereichen unterschiedlich. Wichtig ist es für alle, die (weit) über der Grenze verdienen, sich die Höhe anzuschauen.

Gerade bei höherem Einkommen gibt es dort eine beachtliche Lücke, welche bekannt sein sollte und ggf. angepasst werden muss.

Weitere Infos finden Sie auch unter dem Punkt “Krankengeld” hier auf der Seite. Schnell entstehen hier Lücken von mehreren hundert Euro pro Monat, die im Falle einer längeren Krankschreibung tüchtig ins Geld gehen. Und nein, eine vorhandene Berufsunfähigkeitsversicherung reicht hier leider nicht aus um dieses Risiko zu decken.

Wie finde ich die passende Krankenversicherung?

Wenn Sie sich nun weiter mit dem Thema PKV und GKV beschäftigen möchten und sich einmal Gedanken machen, welche Kriterien IHRE persönliche PKV dann erfüllen soll und muss, dann finden Sie unter folgenden Links weitere Hilfe.

1.) Auswahlkriterien der privaten Krankenversicherung

Hallo Herr Hennig,

unter dem Punkt “Wie ist das mit dem Arbeitgeber bei freiwillig versicherten?” ist mir was nicht ganz klar. Aus dem nachfolgendem Text bekommt man den Eindruck, dass vorher der AG von der Lohnabrechnung was abzieht (nämlich AN Anteil) und danach einen Zuschuss gewährt. Aber ist es nicht so, dass an der Abrechnung an sich nichts ändert? Der AG zieht doch auch bei freiwilliger gesetzl. Versicherung den AN Beitrag ein und überweist den kompletten AG+AN Beitrag an die GKV. Natürlich ist der AN-Beitrag höher geworden, da man ja auch ein höheres Gehalt hat.