Einkommensbausteine, die über eine Versicherungspflicht mitentscheiden

Die Beurteilung, ob ein Arbeitnehmer freiwillig versichert oder doch weiterhin versicherungspflichtiges Mitglied in der gesetzlichen Krankenkasse ist, führt immer wieder zu Diskussionen und Irritationen. Dabei ist die Frage: Was zählt zur Jahresarbeitentgeltgrenze? für den Arbeitnehmer elementar wichtig.

In einigen Fällen haben auch die Lohnabteilungen des Arbeitgebers eine andere Auffassung, der Mitarbeiter ist wiederum anderer Meinung und die Krankenkasse legt einen noch anderen Maßstab an. Das führt oft zu Streit und auch späteren Änderungen bei einer Prüfung durch die Rentenversicherung.

Damit Sie hier sicherer sind, habe ich die Einkünfte und Einkommensbestandteile etwas genauer beleuchtet. Auch stellt sich die Frage, was zum so genannten Gesamteinkommen zählt, dieses ist dann zudem bei Fragen zur Familienversicherung relevant.

Versicherungspflicht- und -freiheit von Arbeitnehmern

Arbeitnehmer in der gesetzlichen Krankenversicherung unterliegen den Regelungen des Sozialgesetzbuches V, welches im Paragraphen 5 die Versicherungspflicht regelt. Der Folgeparagraph 6 regelt zudem, wann eine Versicherungspflicht für den Arbeitnehmer endet. Dort heisst es:

Sozialgesetzbuch (SGB) Fünftes Buch (V) – Gesetzliche Krankenversicherung – (Artikel 1 des Gesetzes v. 20. Dezember 1988, BGBl. I S. 2477)

§ 6 Versicherungsfreiheit(1) Versicherungsfrei sind

1. Arbeiter und Angestellte, deren regelmäßiges Jahresarbeitsentgelt die Jahresarbeitsentgeltgrenze nach den Absätzen 6 oder 7 übersteigt; Zuschläge, die mit Rücksicht auf den Familienstand gezahlt werden, bleiben unberücksichtigt,(…)

(4) Wird die Jahresarbeitsentgeltgrenze überschritten, endet die Versicherungspflicht mit Ablauf des Kalenderjahres, in dem sie überschritten wird. Dies gilt nicht, wenn das Entgelt die vom Beginn des nächsten Kalenderjahres an geltende Jahresarbeitsentgeltgrenze nicht übersteigt. Rückwirkende Erhöhungen des Entgelts werden dem Kalenderjahr zugerechnet, in dem der Anspruch auf das erhöhte Entgelt entstanden ist.

(7) Abweichend von Absatz 6 Satz 1 beträgt die Jahresarbeitsentgeltgrenze für Arbeiter und Angestellte, die am 31. Dezember 2002 wegen Überschreitens der an diesem Tag geltenden Jahresarbeitsentgeltgrenze versicherungsfrei und bei einem privaten Krankenversicherungsunternehmen in einer substitutiven Krankenversicherung versichert waren, im Jahr 2003 41 400 Euro. Absatz 6 Satz 2 bis 4 gilt entsprechend.

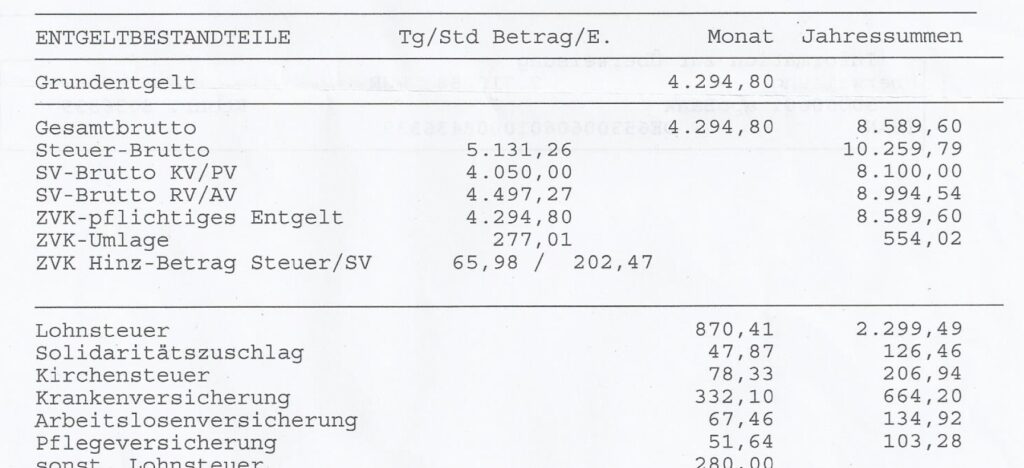

Was zählt zur Jahresarbeitentgeltgrenze – regelmäßiges Arbeitsentgelt

Bei der Frage, welche Einkünfte und Einkunftsarten bei der Frage “wird die JAEG überschritten” zu berücksichtigen sind, ist zunächst auch hier wieder auf das Sozialgesetzbuch abzustellen.

Als Berechnungsgrundlage zur Feststellung des regelmäßigen Jahresarbeitsentgelts ist das regelmäßige Arbeitsentgelt (§ 14 Abs. 1 SGB IV) aus der Beschäftigung, deren Versicherungspflicht bzw. Versicherungsfreiheit zu beurteilen ist, heranzuziehen.

Die Einkünfte welche dem Arbeitnehmer bei der Prüfung der Jahresarbeitentgeltgrenze und damit der Versicherungspflicht zugerechnet werden, müssen zunächst einmal Kriterien erfüllen.

- Einkünfte müssen regelmäßig sein

- regelmäßige jährliche Einkünfte (13. Gehalt etc.) zählen auch dazu

- es müssen Arbeitsentgelte im Sinne der Sozialversicherung sein

Nur Einkünfte, welche regelmäßig wiederkehrend auftreten und auf die der Arbeitnehmer einen entsprechenden vertraglichen Anspruch hat, können auch bei der Berechnung berücksichtigt werden. Aber: Diese Einkünfte müssen regelmäßig und mit an Sicherheit grenzender Wahrscheinlichkeit mindestens einmal jährlich gezahlt werden. Zum regelmäßigen Arbeitsentgelt zählen also (nicht abschließend):

- vertraglich vereinbartes Arbeitseinkommen (Lohn, Gehalt etc.)

- geldwerter Vorteil für ein KfZ (nach der 1/0,5/0,25% Regel)

- Urlaubsgeld

- Weihnachtsgeld

- vermögenswirksame Leistungen

- regelmäßige Gewinnbeteiligungen (wenn diese sicher gezahlt werden)

- vertragliche Ansprüche auf Mindestbeträge für variable Bestandteile

- Vergütungen für Bereitschaftsdienste und Zuschläge (Schicht- oder Erschwernis)

- Überstundenvergütungen zählen aber nur dann dazu, wenn diese pauschal gezahlt werden.

- leistungsbezogene Vergütungen (nur mit dem garantierten Mindestbetrag)

Bei jeder Position müssen Sie sich also fragen: Würde ich diese auch bekommen, wenn das Unternehmen keinen Gewinn macht, bestimmte Ziele nicht erreicht oder ich ausfalle? So werden Überstunden zum Beispiel nur dann berücksichtigt, wenn der Arbeitgeber diese pauschal mit zum Beispiel 100 € vergütet. Wer aber in einem Monat 100, im anderen 200 und im dritten Monat nichts bekommt, dem werden diese nicht angerechnet.

Achtung: Durch den Abschluss einer Gehaltsumwandlung in Form einer Altersvorsorge (zum Beispiel einer Direktversicherung) kann hier wieder Versicherungspflicht eintreten. Auch die Kündigung einer Betriebsvereinbarung zu einem 13. oder 14. Gehalt beeinflusst die Frage zur Versicherungspflicht bei Angestellten erneut.

Was zählt zur Jahresarbeitentgeltgrenze- nicht zu berücksichtigende Einnahmen

Alle Einkünfte/ Einnahmen, welche sich in §1 der Sozialversicherungsentgeltverordnung – SvEV finden, gelten nicht als ein solches Einkommen und beeinflussen die Frage “wird die JAEG überschritten” daher nicht. Zu den NICHT anzurechnenden Einkünften gehören somit: (nicht abschließend)

- variable Zahlungen und Lohnbestandteile

- Familienzuschläge, Zuschläge mit Rücksicht auf den Familienstand

- einmalige Einnahmen, laufende Zahlungen, Zuschläge und Zuschüsse die zusätzlich zu Lohn- und Gehalt gezahlt werden, soweit diese lohnsteuerfrei sind (es gilt NICHT für Sonn- und Feiertagszuschläge generell)

- Lohnfortzahlungen nach §10 Entgeltfortzahlungsgesetz

- Zuschüsse zum Mutterschaftsgeld

- Zuschüsse des Arbeitgebers zum Kurzarbeitergeld, Saison-Kurzarbeitergeld (soweit unter der 80% Grenze)

- Leistungen des Arbeitgebers an eine Unterstützungskasse, Pensionsfond etc.

- Leistungen des Arbeitgebers für eine Direktversicherung

- Sachprämien

- vom Arbeitgeber übernommene Studiengebühren

- steuerfreie Aufwandsentschädigungen nach §3 Nr. 26 und 26a des Einkommensteuergesetzes

- Elterngeld, Wohngeld, Kindergeld (auch wenn vom AG abgerechnet)

- Beträge, welche ein Wertguthaben nach § 7b SGB IV aufbauen (diese zählen erst bei Inanspruchnahme)

Auch andere Einkünfte, welche nicht aus der aktuellen Beschäftigung stammen, zählen nicht zur aktuellen JAEG, so zum Beispiel:

- Renten

- Versorgungsbezüge

- Einkünfte aus Vermietung und Verpachtung

- Kapitalerträge

- Unterhaltsleistungen

Weiterhin NICHT berücksichtigt werden bei der Frage nach der Versicherungsfreiheit auch Einkünfte

- aus einer neben dem Angestelltenverhältnis bestehenden Selbstständigkeit

- Einkünfte aus geringfügiger Beschäftigung (hier Besonderheiten beachten, falls gleicher Arbeitgeber)

Was zählt zur Jahresarbeitentgeltgrenze – Mehrfachbeschäftigung

Üben Sie mehr als eine Tätigkeit aus und sind somit mehrfach beschäftigt, so ist die versicherungsrechtliche Beurteilung etwas komplizierter. Hier sind dann die regelmäßigen Arbeitsentgelte aus allen Beschäftigungen zusammenzurechnen, wenn die jeweilige Beschäftigung für sich betrachtet zunächst Versicherungspflicht für den Arbeitnehmer begründen würde.

Eine Zusammenrechnung der regelmäßigen Arbeitsentgelte findet ebenfalls statt, wenn das regelmäßige Arbeitsentgelt aus einer Beschäftigung (für sich betrachtet) bereits die Jahresarbeitentgeltgrenze überschreitet; infolge der Zusammenrechnung ist auch in allen weiteren Beschäftigungen von einem Überschreiten der Jahresarbeitentgeltgrenze auszugehen, sodass die Versicherungsfreiheit nach § 6 Abs. 1 Nr. 1 SGB V auf alle Beschäftigungen ausstrahlt.

Was zählt zur Jahresarbeitentgeltgrenze – Planung und Vorausschau

Bei der Frage: “Was zählt zur Jahresarbeitentgeltgrenze?” und was ist nun nicht anrechenbar, ist immer eine sehr individuelle Überprüfung vorzunehmen. Je nachdem welches Ziel verfolgt wird, kann hiermit sowohl eine Versicherungsfreiheit, aber auch eine eintretende Versicherungspflicht erreicht werden.

Dabei sind individuelle Gestaltungsmöglichkeiten, gerade bei Beginn eines neuen Arbeitsverhältnisses durchaus möglich und mit dem Arbeitgeber zu besprechen.

Dabei gelten immer die aktuellen Sozialversicherungswerte im laufenden Kalenderjahr. Bei der Frage ob Versicherungspflicht neu einritt oder endet, sind auch die Rechengrößen zur Sozialversicherung im Folgejahr relevant.

Auch durch Änderungen am Arbeitsvertrag, dem Abschluss einer Direktversicherung oder sonstige betrieblichen Altersvorsorge oder der Einführung neuer Lohnbestandteile, pauschaler Abgeltungen von Überstunden oder ähnlichem sind hier Änderungen auch laufend möglich.

Bei geplanten Änderungen an einem laufenden Arbeitsverhältnis haben Sie daher bitte auch immer die oben genannten Einkünfte im Blick, nicht das es zu bösen Überraschungen oder gar einer rückwirkenden Versicherungspflicht mit entsprechenden Nachzahlungen führt. Auch bei der Frage der Familienversicherung der Kinder (Lesetipp: Mein Kind muss dann auch in die PKV) spielen diese Zahlen hier eine entscheidende Rolle.