Bis 600€ steuerfreie Erstattung pro Jahr durch den Arbeitgeber

Eine Selbstbeteiligung in ihrem Tarif zur privaten Krankenversicherung kann die Beiträge durchaus deutlich senken. Noch besser wäre es doch, wenn die PKV Selbstbeteiligung steuerfrei vom Arbeitgeber kommt.

Eine Vereinbarung einer Selbstbeteiligung von 500 € führt oft zu einer Senkung des Beitrages um 800€ pro Jahr. Einen Haken hat dies jedoch. Denn Arbeitnehmer profitieren hier genau wie der Arbeitgeber vom gesunkenen Beitrag, müssen aber die Selbstbeteiligung allein aufbringen. Daher ist es für viele Arbeitnehmer in jungen Jahren nicht sinnvoll, eine hohe Selbstbeteiligung in die Tarife zu integrieren. Sie sollten zumindest beachten, dass diese nicht zu hoch gewählt ist. Schließlich müssten Sie im Krankheitsfall die Kosten bis zur Höhe der jährlichen Selbstbeteiligung alleine tragen. Den Beitragsvorteil haben Sie jedoch nur zur Hälfte, über den Rest freut sich der Arbeitgeber.

Wie funktioniert die Erstattung Selbstbeteiligung steuerfrei?

Für die Selbstbeteiligung der privaten Krankenversicherung gibt es unterschiedliche Modelle. Zuerst gibt es die

absolute Selbstbeteiligung.

Ein fest vereinbarter Betrag, welcher für die Leistungen in der privaten Krankenversicherung pro Jahr anfällt. Alle Gesamtkosten bis zu diesem Betrag zahlen Sie selbst. Erst wenn die gesamten Kosten in einem Jahr diesen Betrag überschreiten, dann erfolgt eine Erstattung der privaten Krankenversicherung. Da diese Frage immer wieder auftaucht: Es nicht vergleichbar mit einer Selbstbeteiligung in der KFZ Versicherung. Dort zahlen sie pro Schadenfall einen bestimmten Betrag selbst. In der privaten Krankenversicherung ist es ein Betrag pro Versicherungs- oder pro Kalenderjahr.

Die prozentuale Selbstbeteiligung.

Im Gegensatz zur absoluten Selbstbeteiligung, die gerade zu Jahresanfang eine höhere finanzielle Belastung bedeuten kann, gibt es Gesellschaften und Tarife mit einer prozentualen Selbstbeteiligung. Hier wird von jeder Rechnung ein vereinbarter Prozentsatz abgezogen und der Rest wird erstattet. Der Vorteil zwischen einer 20 % Selbstbeteiligung und einer 500 € Selbstbeteiligung liegt also darin, dass sie bei der erstgenannten von einer eintausend Euro Rechnung im Januar lediglich 200 € selbst zahlen müssten. Bei der absoluten Selbstbeteiligung wäre Ihr Eigenanteil direkt am Jahresanfang bei 500 €. So bevorzugen viele privat krankenversicherte Arbeitnehmer eine prozentuale Lösung. Auch für Selbständige und Freiberufler ist die prozentuale Lösung meist besser geeignet, da sich hier die Kosten über das Jahr verteilen.

Prozentual und absolut gemischte Selbstbeteiligung

Eine dritte Lösung ist die Prozentuale Selbstbeteiligung, welche zusätzlich noch auf einen Höchstbetrag gedeckelt ist. Diese Deckelung sorgt dafür, dass Ihr Eigenanteil insgesamt über das komplette Kalender- oder Versicherungsjahr zusätzlich begrenzt wird. So existieren am Markt Tarife, welche Ihnen eine Selbstbeteiligung von 10 % zumuten und diesen Betrag auf zum Beispiel 800€ pro Jahr limitieren. Hier wird aus beiden Varianten der Selbstbeteiligung das Beste vereint. Zu guter Letzt gibt es noch eine weitere Art der Selbstbeteiligung, wie sie derzeit jedoch nur wenige Versicherer verwenden. Die

fallbezogene Selbstbeteiligung

ist ein Eigenanteil, welcher pro in Anspruch genommener medizinische Leistung anfällt. Die Continentale nutzt dieses in mehreren Tarifen. In meinem ausführlichen Artikel zu den Gefahren der fallbezogenen Selbstbeteiligung habe ich bereits die Details erklärt, welche Sie hier in dem Artikel nachlesen können.

Arbeitgeber erstattet Selbstbeteiligung steuerfrei

Grundsätzlich beteiligt sich der Arbeitgeber an ihren Beiträgen zur privaten Krankenversicherung mit dem sogenannten Arbeitgeberzuschuss, der im Paragraphen 257 SGB V geregelte Zuschuss ermöglicht und verpflichtet dem Arbeitgeber, die Hälfte Ihrer Beiträge zur privaten Krankenversicherung (gedeckelt auf den Höchstbetrag) zu erstatten. Im Jahr 2023 liegt der Höchstzuschuss des Arbeitgebers bei 403,99€. Die deteillierten Zahlen des Arbeitgeberzuschusses 2023 finden Sie in meinem Beitrag zum Arbeitgeberzuschuss und den Sozialversicherungswerten 2023.

Haben Sie jedoch eine Selbstbeteiligung in dem Tarif vereinbart, so zahlen Sie diese grundsätzlich allein, da die Regelung im 257 SGB V diese Erstattung nicht umfasst. Gerade bei Gesprächen über Lohnerhöhungen oder aber bei Neueinstellungen ist es für Arbeitnehmer durchaus ratsam, sich mit dem Arbeitgeber zur Selbstbeteiligung zu verständigen. Was viele nicht wissen:

Der Arbeitgeber kann nach dem Einkommensteuergesetz und den Lohnsteuerrichtlinien die Selbstbeteiligung bis zu Höchstbeträgen steuerfrei erstatten.

Hierzu gilt es jedoch einige Voraussetzungen zu beachten.

- eine Selbstbeteiligung muss im Tarif der privaten Krankenversicherung vereinbart sein

- die Selbstbeteiligung muss tatsächlich auch verbraucht sein, was sich meist erst am Jahresende feststellen lässt

Es nützt also nichts, wenn Sie keine Rechnungen haben und in dem Jahr glücklicherweise gesund sind. Dann kann auch der Arbeitgeber keine Selbstbeteiligung erstatten. Fällt diese Selbstbeteiligung aber an, weil Sie zum Beispiel 500 € SB in Ihrem Tarif vereinbart haben und für 300 € Rechnungen selbst gezahlt haben, so müssen Sie dieses dem Arbeitgeber nachweisen. Und zu guter Letzt brauchen Sie natürlich einen Arbeitgeber, der diese Leistung erbringen möchte. Es handelt sich um eine freiwillige Leistung, die aber steuerfrei erbracht werden kann.

Gerade bei Gehaltsverhandlungen oder bei dem Aushandeln eines neuen Arbeitsvertrages kann dieses ein interessanter Punkt sein. So kann sich der Arbeitgeber bis zu einem Höchstbetrag von 600€ an der Selbstbeteiligung beteiligen. Bis zu diesem Höchstbetrag ist es nicht notwendig, eine Bedürftigkeit nachzuweisen. Möchte der Arbeitgeber höhere Eigenanteil leisten, so wäre eine Bedürftigkeit zu prüfen, was die Sache insgesamt deutlich komplizierter macht.

Wo ist die Erstattung durch den Arbeitgeber geregelt?

LStR R 3.11 (Zu § 3 Nr. 11 EStG), die Lohnsteuerrichtlinien

(Genaue Hinweise und Erklärungen kann und muss Ihnen ein Steuerberater oder das Lohnbüro geben)

Unterstützungen an Arbeitnehmer im privaten Dienst

(2) 1Unterstützungen, die von privaten Arbeitgebern an einzelne Arbeitnehmer gezahlt werden, sind steuerfrei, wenn die Unterstützungen dem Anlass nach gerechtfertigt sind, z. B. in Krankheits- und Unglücksfällen. 2Voraussetzung für die Steuerfreiheit ist, dass die Unterstützungen

3Die Voraussetzungen des Satzes 2 Nr. 1 bis 3 brauchen nicht vorzuliegen, wenn der Betrieb weniger als fünf Arbeitnehmer beschäftigt. 4Die Unterstützungen sind bis zu einem Betrag von 600 Euro je Kalenderjahr steuerfrei.

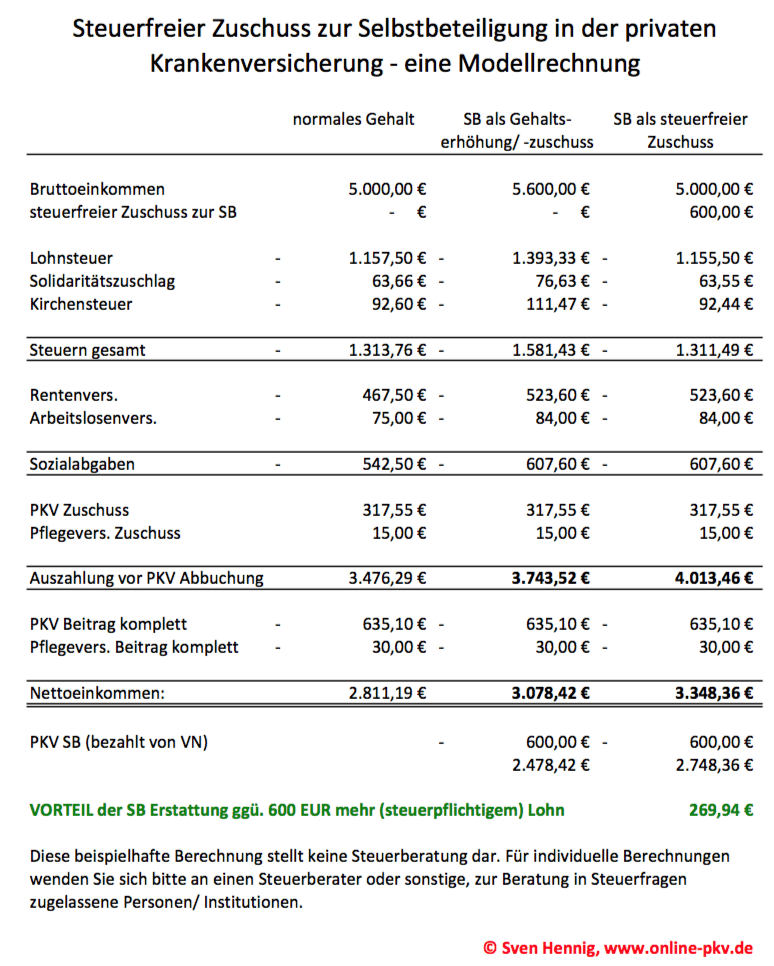

Denken Sie also bei Ihrem nächsten Gehaltsgespräch daran, mit dem Arbeitgeber vielleicht über eine solche Lösung zu sprechen. Die Fakten im Detail, damit der Arbeitgeber die Selbstbeteiligung steuerfrei erstatten darf habe ich Ihnen oben genannt. Haben Sie also Ihren Arbeitgeber davon überzeugt, Ihnen im Krankheitsfall und damit bei der angefallenen Selbstbeteiligung unter die Arme zu greifen, so können Sie zukünftig diesen Betrag steuerfrei bekommen. Gerade dann, wenn Ihr Steuersatz hoch ist, so rechnet sich dieser Vorteil besonders.

Tarifwechsel und Risiken

Wer jetzt jedoch glaubt, er könnte schnell seine Selbstbeteiligung erhöhen und einen bestehenden Tarif wechseln, der sollte hierbei einen wichtigen Punkt bedenken.

Der Wechsel in eine kleinere Selbstbeteiligung oder zurück in einen Tarif ohne Selbstbeteiligung ist in der Zukunft mit einer neuen Gesundheitsprüfung verbunden. Bei der Auswahl der Selbstbeteiligung sollten Sie also dringend darüber nachdenken, wie hoch diese maximal sein kann. Dabei berücksichtigen Sie bitte auch, dass nach einem Wechsel des Arbeitgebers der neue Arbeitgeber sich vielleicht nicht mehr beteiligt oder dass Sie im Rentenalter allein für die Selbstbeteiligung verantwortlich sind.

Zudem müssen Sie den Betrag über das Jahr gesehen vorstrecken und somit sollte die ausreichende Liquidität vorhanden sein. Wer sich also heute für einen Vertrag mit einer Selbstbeteiligung entscheidet, der sollte mindestens die zweifache, besser die dreifache Selbstbeteiligung als liquide Mittel vorhanden haben. Nur so ist sichergestellt, dass sie bei einem Krankheitsfall über den Jahreswechsel hinaus die Selbstbeteiligung aus dem einen und gleich folgend die Selbstbeteiligung aus dem anderen Jahr verfügbar haben, um diese zu begleichen.

Hat Ihr Tarif oder Versicherer entsprechende Optionsrechte oder bietet entsprechende Optionstarife an, so kann auch ein Wechsel in eine kleinere Selbstbeteiligung zukünftig ohne Gesundheitsprüfung möglich sein. Dies gilt es jedoch im Rahmen der Tarifbedingungen und der Beratung zur privaten Krankenversicherung zu erläutern und zu überprüfen.