Optionen oder auch Zusatzversicherungen zur gesetzlichen Krankenkasse mit dem späteren Anrecht auf eine Umwandlung in eine private Krankenvollversicherung (PKV) können gerade in jungen Jahren interessant sein, da der Gesundheitszustand konserviert werden kann. So können sich junge und meist gesunde Kunden den Weg in einer PKV sichern, auch wenn sie zu diesem Zeitpunkt noch gar nicht in der Lage dazu sind und als Pflichtmitglieder der gesetzlichen Krankenkasse (GKV) angehören.

Um einen Gesundheitszustand zu konservieren gibt es unterschiedliche Möglichkeiten, eines gemeinsam haben jedoch alle: die Auswahl des richtigen, passenden Tarifs ist fast so aufwändig, wie die Auswahl der privaten Krankenversicherung, denn schon jetzt entscheiden Sie sich in den meisten Tarifen für den späteren Umfang des Versicherungsschutzes, zumindest aber in jedem Falle für einen Versicherer. Stellt sich die Auswahl später als falsch heraus, so können Sie natürlich auch dann noch einen anderen Versicherer wählen, dann war jedoch die Vorarbeit durch eine Option oder andere Möglichkeiten schlichtweg „für die Katz“. Daher gilt gerade jetzt, sich ausführlich Gedanken zu machen welchen Versicherungsschutz sind vielleicht später einmal benötigen, welche der Auswahlkriterien zur privaten Krankenversicherung erfüllt sein müssen und natürlich auch, wie flexibel ein solcher Tarif später sein soll.

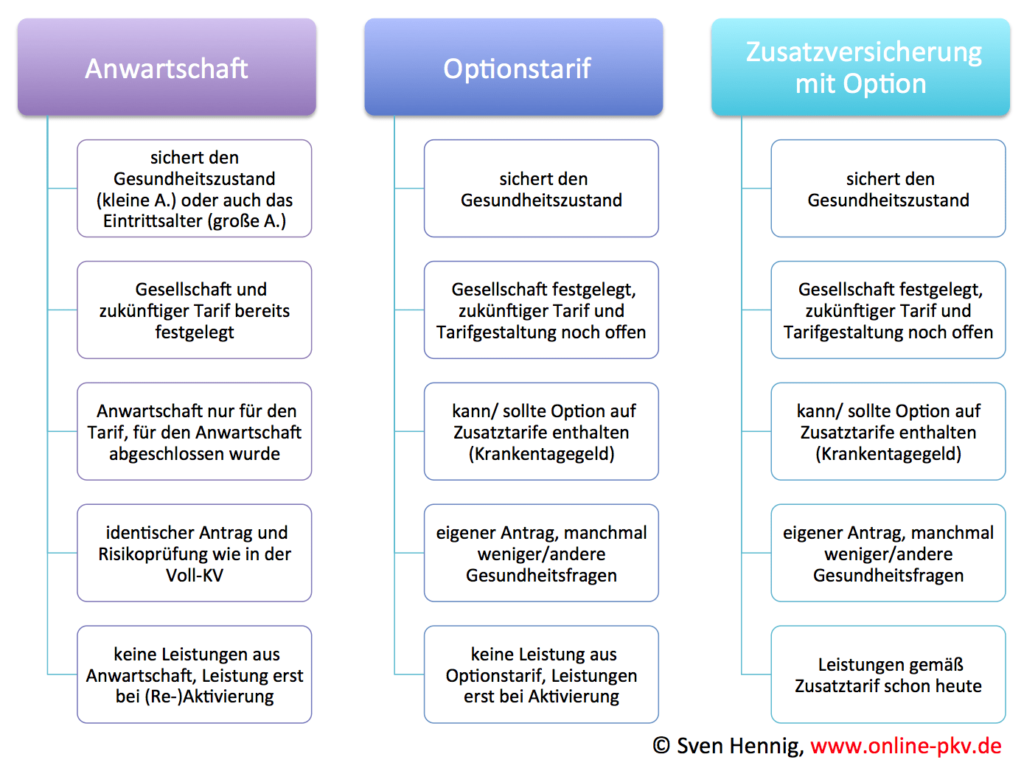

Die Möglichkeit einer Konservierung des heutigen Gesundheitszustandes, gibt es in unterschiedlichen Modellen. Um etwas einfacher einen Überblick dazu zu bekommen, betrachten wir doch diese Varianten einmal etwas genauer.

Die Anwartschaft

Anwartschaft bedeutet letztendlich nichts anderes, als schon heute einen speziellen Tarif bei einem Versicherer auszuwählen, um diesen später zu aktivieren. Eine solche Anwartschaft sichert also das Anrecht auf den heutigen Gesundheitszustand (dann ist es eine kleine Anwartschaft) oder zusätzlich zu dem Gesundheitszustand auch das Anrecht auf eine spätere Versicherung mit dem heutigen Eintrittsalter (dann sprechen wir von einer großen Anwartschaft).

Die Anwartschaft ist interessant für all diejenigen, welche heute schon in der privaten Krankenversicherung versichert sind, jetzt aber vorübergehend versicherungspflichtig werden und nahezu sicher sind, eine Rückkehr in die private Krankenversicherung wird später erfolgen. Die kleine Anwartschaft ist natürlich preiswerter, da hier keinerlei Alterungsrückstellungen gebildet werden müssen, dadurch wird jedoch eine der Aktivierung der Beitrag der späteren Versicherung höher. Die große Anwartschaft hingegen sichert auch Alterungsrückstellungen und ermöglicht daher später einen geringeren Beitrag.

Für Kinder von Lehrern oder anderen Beamten, welche schon seit ihrer Geburt in der privaten Krankenversicherung versichert waren, kann eine Anwartschaft auch die richtige Wahl sein. Hiermit sichern Sie sich zum einen das Anrecht auf Rückkehr in die PKV (für den Fall, dass die Versicherungspflicht später einmal endet) zum anderen erhalten Sie auch das Recht auf Rückkehr ohne eine neue Gesundheitsprüfung, denn oftmals sind die Kinder schon seit Geburt dort versichert.

Der Optionstarif

Im Gegensatz zur Anwartschaft, welche auf einen bestimmten Tarif bezogen ist, ermöglicht ein Optionstarif den Wechsel in einen (meist) beliebigen Tarif der jeweiligen Versicherungsgesellschaft. Sie müssen sich also bei Abschluss der Option noch nicht darauf festlegen in welchem Tarif sich später versichert werden wollen, sondern nur auf den jeweiligen Versicherer. Damit ist die spätere Gestaltung des Versicherungsschutzes etwas flexibler, es gibt hier aber keine Möglichkeit das Eintrittsalter zu sichern und die Alterungsrückstellungen aufzubauen. Auf der anderen Seite sind die Kosten für solche Optionstarife in der Regel geringer und selbst wenn es später nicht zu einer Aktivierung kommt, so ist nicht allzu viel Geld verloren. Eines gemeinsam haben diese beiden Varianten jedoch, auch hier gilt eine sorgfältige Auswahl und die detaillierte Betrachtung der –> Auswahlkriterien, um einen späteren Versicherungsschutz so optimal als möglich sicherzustellen.

Der Optionstarif eignet sich daher für all diejenigen, die heute noch nicht wissen ob ein späterer Weg in die private Krankenversicherung möglich sein wird. Hiermit lässt sich die Gesellschaft vorher festlegen, es bleibt aber viel Flexibilität und Wahlmöglichkeit für den Umfang der späteren Versicherungsschutzes. Diese Optionstarife gibt es in unterschiedlicher Ausgestaltung, meist müssen diese jedoch in einer bestimmten Frist nach Wegfall der Versicherungspflicht aktiviert werden. Wer also zunächst einmal angestellt tätig ist und die Grenze zur privaten Krankenversicherung nicht erreicht, sich dann selbstständig macht, der muss die Option dann auch nutzen. Er kann nicht unbegrenzt warten und erst in der GKV bleiben und irgendwann später die Option nutzen. Hierbei sind immer die individuellen Regelungen in den Versicherungsbedingungen maßgebend.

Auch wenn Sie heute angestellt sind, später aber vielleicht einer Laufbahn als Beamtin oder Beamter anstreben, dann wählen Sie den Versicherer bitte so aus, dass sie später auch als Beamter ein entsprechendes Tarifangebot dort vorfinden. Eine Option die später nicht aktiviert werden kann weil der Versicherer kein passendes Produkt anbietet, ist nichts wert.

Die Zusatzversicherung mit integrierter Option

Die letzte Möglichkeit sich den späteren Weg in die PKV zu erleichtern, heute aber schon von einem verbesserten Versicherungsschutz zu profitieren, schauen wir uns nun genauer an. Hierbei handelt es sich um eine Zusatzversicherung zur gesetzlichen Krankenkasse, welche unterschiedliche Leistungsbereiche abdecken kann. Dazu gehören neben den Kosten für ambulante Behandlungen oder Alternativmedizin auch Leistungen im Bereich der stationären Versorgung, Leistungen für Zahnbehandlungen oder Kieferorthopädie. Eine dieser Zusatztarifbausteine enthält dann eine entsprechende Option. Diese sichert die Möglichkeit später diese Zusatzversicherung in einen Vollversicherungsschutz umzuwandeln und die private Krankenversicherung zu „aktivieren“.

Auch hierbei legen Sie sich natürlich auf die jeweilige Gesellschaft fest, zudem überlegen Sie genau welchen Versicherungsschutz Sie heute bereits im Rahmen der Zusatzversicherung benötigen und wählen beide Bausteine getrennt aus. Zuerst schauen Sie nach dem passenden Zusatzversicherungsschutz, dann nach dem passenden Versicherer für die spätere Vollversicherung (und die notwendige Option) und nur dann wenn beide zusammenpassen, dann stellen Sie den Antrag für beide Vertragsteile einer Gesellschaft. In allen anderen Fällen spricht nichts dagegen die Zusatzversicherung heute bei dem einen und die Optionstarife bei dem anderen Unternehmen zu beantragen.

Die Option auf Krankentagegeld

Leider wird oftmals einer der wichtigsten Bausteine vergessen, dass Krankentagegeld. Dieses sichert einem privat Krankenversicherten Kunden den Verdienstausfall für den Fall, dass der Arbeitgeber nach sechs Wochen keine Leistungen mehr zu erbringen hat. Das sichert auch die Möglichkeit für den Selbstständigen oder Freiberufler, ein solches Krankentagegeld überhaupt zu haben und damit seinen Verdienstausfall auszugleichen. Diese Option auf Abschluss einer Krankentagegeldversicherung ist keinesfalls selbstverständlich. Schließen Sie zum Beispiel nur eine Anwartschaft ab und dabei wird keine Anwartschaft für ein Krankentagegeld abgeschlossen (auch weil einige Versicherer jetzt in jungen Jahren gar nicht anbieten), so besteht später keinerlei Möglichkeit ohne Gesundheitsprüfung an eine Absicherung zu kommen. Gab es in der Zwischenzeit Erkrankungen, so ist ein Abschluss für das Krankentagegeld unter Umständen unmöglich.

Und eine private Krankenversicherung (egal ob als Angestellter, Selbstständiger oder Freiberufler) ohne ein Krankentagegeld ist existenzgefährdend und sollte niemals abgeschlossen werden. Heute existieren leider viele Anwartschaften ohne diesen wichtigen Baustein und verhindern damit den Weg in die PKV. Denn wer auf Grund von gesundheitlichen Beeinträchtigungen kein Krankentagegeld mehr versichern kann, oder dieses nur mit erheblichen ausschließen oder Risikozuschlägen, der kann dann auch nicht die Anwartschaft nutzen, weil eine Absicherung des Verdienstausfalls nicht möglich wird.

Welche MöglichkeitIst die richtige für mich?

Eine generelle Empfehlung was „richtig“ oder „falsch“ ist, die gibt es auch hierbei nicht. Das kennen wir schon von anderen Bereichen meiner Homepage, es gibt immer nur das auf die eigene Situation am besten passende Produkt.