Im Zusammenhang mit der Absicherung gegen das Risiko der Berufsunfähigkeit taucht sowohl in der Beratung, als auch bei Anfragen über die Homepage immer wieder folgende Frage auf:

Ich bin bereits gegen das Risiko der Berufsunfähigkeit finanziell abgesichert. Was passiert nun eigentlich wenn sich meine berufliche Tätigkeit ändert? Muss ich das der Versicherung mitteilen und ändert sich dadurch ein Beitrag?

Zunächst einmal einige allgemeine Informationen um die Zusammenhänge und die Beitragsberechnung bei den Versicherern zu verstehen.

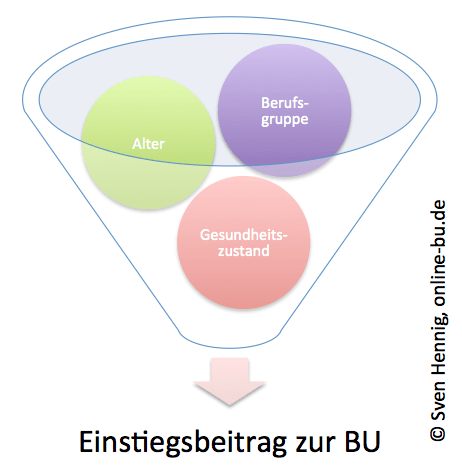

Wie berechnet sich eigentlich der Beitrag zur Berufsunfähigkeitsversicherung?

Der Beitrag für einen Versicherungsschutz gegen das Risiko der Berufsunfähigkeit setzt sich aus unterschiedlichen Komponenten zusammen, bzw. hat unterschiedliche Faktoren welche die Höhe des Beitrages beeinflussen. Der wichtigste Einflussfaktor ist dabei die Höhe der Rente. Hier macht es jedoch Sinn, die Rente nur in der richtigen Höhe zu versichern da sonst im Leistungsfall dennoch der Gang zum Sozialamt ansteht. Mehr dazu habe ich in meinem Beitrag „Richtige Rentenhöhe oder gar keine Absicherung bei Berufsunfähigkeit” bereits genauer beschrieben. Nur wenn die Höhe der Absicherung auch stimmt, wird es im Leistungsfall ausreichen die laufenden Kosten und auch die Beiträge zur passenden Altersvorsorge weiter aufbringen zu können.

Ein zweiter und ganz entscheidender Faktor bei der Beitragsberechnung ist jedoch das versichernde Endalter, bzw. die Dauer der Absicherung gegen Berufsunfähigkeit. Eine allgemein gültige Aussage welches Endalter das richtige ist gibt es jedoch nicht. Auch hier spielen viele verschiedene Faktoren eine Rolle. Dabei muss berücksichtigt werden ob und in welchem Umfang eine private Altersvorsorge zur Verfügung steht und genauso ob diese vielleicht auch im Falle der eingetretenen Berufsunfähigkeit früher in Anspruch genommen werden kann. Bevor sie das entscheiden sollten sie dann jedoch berücksichtigen, dass eine vorzeitige Inanspruchnahme einer privaten Renten- oder Lebensversicherung in der Regel mit finanziellen Verlusten verbunden ist. Diese müssen durch die Absicherung gegen Berufsunfähigkeit ausgeglichen sein. Daher kann es Sinn machen, in der Berufsunfähigkeitsversicherung heute ein sehr langes Endalter zu versichern (zum Beispiel 67 als das Zielendalter) wenn dieses kann im Laufe der Vertragslaufzeit ohne weiteres nach unten angepasst werden. Eine Anpassung und somit eine Verbesserung des Versicherungsschutzes geht jedoch in den meisten Fällen nur dann, wenn der Gesundheitszustand (und damit der Versicherer) mitspielt.

Und nun kommen wir zu dem dritten Einflussfaktor bei der Beitragsberechnung. Dabei handelt es sich um den Beruf, speziell um die zum Zeitpunkt der Antragstellung ausgeübte Tätigkeit. Anders als in anderen Versicherungssparten geht es in der Berufsunfähigkeit bei der Einstufung immer nur um den Zeitpunkt und die Tätigkeit, welche bei Antragstellung bestanden hat. Der Versicherer nimmt also mit Beginn des Versicherungsschutzes und der Antragstellung das Risiko einer beruflichen Veränderung (und somit der Erhöhung des Risikos) auf sich.

In der Praxis bedeutet das, dass jemand der heute einen „Bürojob“ hat in eine günstige Berufsgruppe (und somit in einen günstigen Beitrag) eingestuft wird und diese Einstufung über die komplette Laufzeit behält. Wird das Risiko nun über die Laufzeit des Vertrages schlechter, weil der Versicherte sich zum Beispiel entscheidet eine andere Tätigkeit aufzunehmen welche mit einem höheren Risiko belegt ist, findet keine Umgruppierung in eine neue Berufsgruppe statt. Auch eine Erhöhung der Versichertenrente (zum Beispiel im Rahmen der so genannten Nachversicherungsgarantie) führt hier nicht zu einer Umgruppierung in die neue (schlechtere) Berufsgruppe.

Wenn Sie also Ihren Versicherungsschutz in einer günstigeren Berufsgruppe abgeschlossen haben, ihre berufliche Tätigkeit sich nun aber verändert und sie dadurch bei einem Neuvertrag schlechter eingestuft werden würden, so ändert sich an Ihrem bestehenden Vertrag nichts. Eine Anzeigepflicht (wie zum Beispiel bei höheren Gefahren in der Unfallversicherung) besteht in der Absicherung der Berufsunfähigkeit nicht.

Wann sollte man seinen Versicherungsschutz abschließen?

In den oben genannten Beispielen konnte man sehr gut sehen, dass eine Absicherung zu einer günstigen Berufsgruppe lebenslang zu geringeren Prämien verhilft. Daher macht es gerade bei jungen Leuten sind, den Grundstein für einen entsprechenden Versicherungsschutz möglichst frühzeitig zu legen. Gerade bei Schülern aber auch bei Studenten kann es Sinn machen, so früh als möglich eine entsprechende Absicherung zu beantragen und so sicherzugehen lebenslang in einer günstigen Berufsgruppe versichert zu sein. Nebenbei hat das noch den Nebeneffekt, dass es in jungen Jahren in der Regel einfacher ist (da die Leute meist gesund sind) einen Versicherungsschutz ohne Zuschläge und/oder Ausschlüsse zu bekommen. So sichert man sich nicht nur den guten Gesundheitszustand, sondern ebenfalls noch ein junges Eintrittsalter und eine passende Berufsgruppe.

In meinem Beitrag aus der letzten Woche „Ich bin krank-bekomme ich jetzt noch eine Berufsunfähigkeitsversicherung?“ wird dieser Vorteil auch noch einmal im Detail beschrieben. Auch hier wird ersichtlich, dass ein früher Abschluss (auch wenn ich dann während meines Studiums oder der Zeit als Schüler schon Beiträge zahlen muss) aus eben diesen genannten Gründen Sinn macht.

Weitere Informationen: