In dem gestern veröffentlichten Urteil bestätigt der Bundesfinanzhof seine Auffassung, das es auch nach Einführung des so genannten Basistarifs rechtmäßig ist, einen Unterschied zwischen Krankentagegeld aus der gesetzlichen (GKV) und der privaten Krankenversicherung (PKV) zu machen.

Krankentagegeld steuerfrei

Die Leistungen zum Krankengeld, ungeachtet der Tatsache ob diese von einer gesetzlichen Krankenkasse oder einer privaten Krankenversicherung gezahlt werden, sind steuerfreie Leistungen im Sinne des Einkommensteuergesetzes. Das bedeutet zunächst, diese Beträge sind nicht mit der Einkommensteuer belegt und fließen dem Steuerpflichtigen brutto wie netto zu.

Progressionsvorbehalt

Nun gibt es Einkünfte, welche zwar steuerfrei sind, aber die Steuer der anderen Einkünfte im jeweiligen Jahr erhöhen. Da die Einkommensteuer in Deutschland abhängig von der Höhe des Einkommens ist, zahlen Sie prozentual mehr Steuern, je mehr Sie verdienen. Nehmen wir also ein Beispiel, welches das etwas verdeutlichen soll.

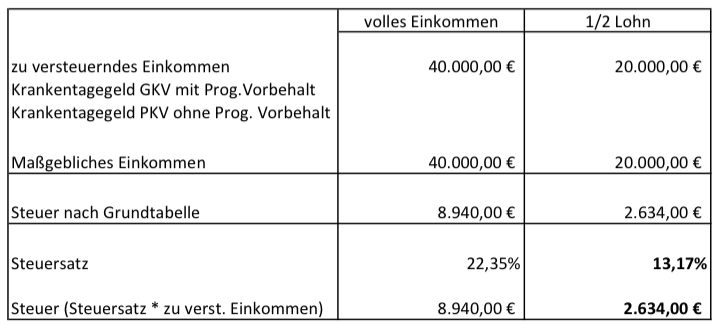

Hat ein Arbeitnehmer ein zu versteuerndes Einkommen im Jahr 2015 von 40.000 €, so zahlt dieser in der Grundtabelle hierfür 8.976 € Steuern, also 22%. Der Grenzsteuersatz liegt bei 36%. Inklusive Solidaritätszuschlag und Kirchensteuer ergibt sich ein durchschnittlicher Steuersatz von 26 und ein Grenzsteuersatz von 41%. Nehmen wir weiter an, der Kunde kann aufgrund von Krankheit nur noch ein halbes Jahr arbeiten und hat daher (vereinfacht) auch nur das halbe zu versteuernde Einkommen, also 20.000 €. Dann sind mitnichten die Hälfte der bisherigen Einkommensteuer, sondern nur 2.634 € zu zahlen. Dabei ist der Durchschnittssteuersatz dann bei 13, der Grenzsteuersatz bei 27%.

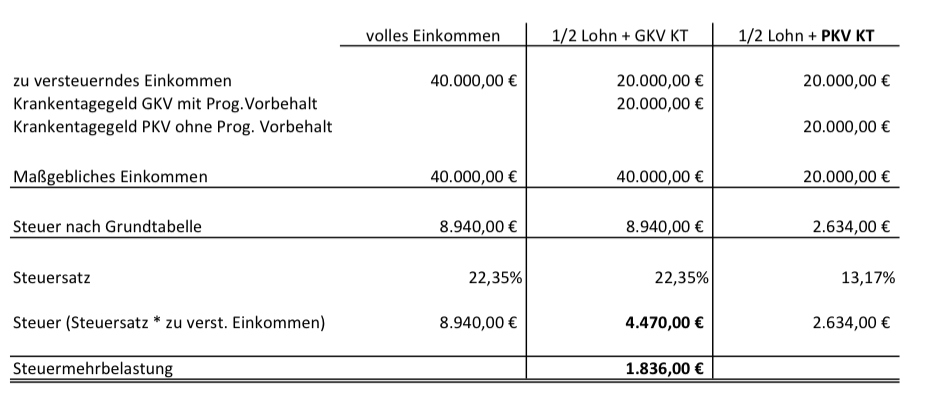

Da er aber vom halben Einkommen nicht leben kann, hat unser Kunde vorgesorgt und ein versichertes Krankentagegeld. Genau hier ergibt sich nun der entscheidende Unterschied zwischen gesetzlicher und privater Versicherung. Ist der Kunde gesetzlich versichert, so ist das Krankentagegeld steuerfrei unterliegt aber dabei dem Progressionsvorbehalt. Der BFH meint hierzu:

Auch nach der Einführung des sog. Basistarifs in der privaten Krankenversicherung ist es verfassungsrechtlich nicht zu beanstanden, dass zwar das Krankengeld aus der gesetzlichen Krankenversicherung, nicht aber das Krankentagegeld aus einer privaten Krankenversicherung in den Progressionsvorbehalt nach § 32b Abs. 1 Satz 1 Nr. 1 Buchst. b EStG einbezogen wird.

Das bedeutet in der Praxis, es fallen auf das Krankengeld zwar keine Steuern an, aber das gesetzliche KT erhöht die Steuer für das übrige Einkommen. Klingt kompliziert? hier einmal in Zahlen zum besseren Verständnis.

Bei Zahlung von privatem KT reduziert sich das Einkommen unseres fiktiven Kunden auf 20.000€, wonach er nur noch 2.634 € steuern zahlt, am Ende aber soviel Einkommen besitzt wie früher. Ist der Kunde in der GKV versichert, so bekommt er ebenfalls sein Einkommen, steuerfrei die 20.000€ Krankentagegeld und muss nun aber für das restliche Einkommen 22,3 statt 13,17% Steuern zahlen, was in unserem Beispiel zu einem Unterschied von 1.836€ führt.

Dieses ist immer noch knapp die Hälfte dessen, was bei voller Verteuerung des Einkommens zu zahlen wären, zeigt aber deutlich den Unterschied zwischen GKV und PKV und ist rechtens, wie der Bundesfinanzhof meint. Einen Verstoß gegen das Gleichheitsgebot oder den Sozialstaat sieht der BFH nicht.

1. Nach § 32b Abs. 1 Satz 1 Nr. 1 Buchst. b EStG ist ein besonderer Steuersatz anzuwenden, wenn ein Steuerpflichtiger in einem Veranlagungszeitraum Lohnersatzleistungen, zu denen auch das Krankengeld gehört, bezogen hat. Dieser besondere Steuersatz ergibt sich, wenn –bezogen auf den Streitfall– bei der Berechnung der Einkommensteuer das Krankengeld dem zu versteuernden Einkommen hinzugezählt wird (§ 32b Abs. 2 Satz 1 Nr. 1 EStG – Progressionsvorbehalt).

Der Gesetzgeber ist daher unter dem Gesichtspunkt des Sozialstaatsprinzips nicht gezwungen, Angehörige der gesetzlichen Sozialversicherung im Verhältnis zu Angehörigen anderer Sicherungssysteme in ansonsten vergleichbarer Lage steuerrechtlich gleichzustellen. (Auszug aus den Entscheidungsgründen)

Das vollständige Urteil kann auf den Seiten des Bundesfinanzhofes abgerufen werden, das Aktenzeichen lautet III R 36/13.

Was bedeutet das in der Praxis für Sie?

Zunächst einmal zahlen Sie durch das steuerfreie Krankentaggeld immer weniger Steuern, als müssten Sie es als normales Einkommen versteuern. Dennoch wird ein PKV Versicherter hier besser gestellt. Viel wichtiger ist aber noch, das Krankengeld in der richtigen Höhe zu versichern, denn wer sich nur auf die GKV verlässt, dem fehlen im Leistungsfall mehrere hundert Euro im Monat. Bekommt ein GKV Versicherter aber auch Leistungen aus einer privaten Krankentagegeldversicherung, so unterliegen diese wiederum nicht dem Progressionsvorbehalt. Welcher Betrag Ihnen genau fehlt, das können Sie hier berechnen.

Fazit

Aus meiner Sicht ist die ungleiche Behandlung nicht korrekt, wie auch teilweise die unterschiedliche Betrachtung der steuerlich wirksamen Beiträge (die aber zu Gunsten der gesetzlich Versicherten). Aber da weder ich noch Sie Richter sind und das ggf. ändern könnten, nehmen wir dieses einfach so hin und versuchen das Beste draus zu machen, denn eine andere Entscheidung als die des höchsten Steuergerichts ist von anderen Gerichten nicht zu erwarten.

Dass Krankengeld der Progression unterliegt, ist die eine Sache. Gänzlich unverständlich ist jedoch, dass auch die im Krankengeld enthaltenen Beiträge zur gesetztlichen Rentenversicherung der Progression unterliegen, diesse aber weder ganz noch von der Progression abhängig steuerlich abzugfähig sind. M. E. dürfte nur der Teil des Krankengeldes der Progression unterliegen, der sich nach Abzug der Sozialversicherungsbeiträge ergibt.

Genau über diesen Sachverhalt bin ich in diesem Jahr auch gestolpert, dass nicht nur das reine Krankengeld sondern auch die durch die Krankenkasse für mich abgeführten Rentenversicherung, Arbeitslosenversicherung und Pflegeversicherung mit im Progessionsansatz berücksichtigt wurden.

Ist das wirklich korrekt? Können diese Ausgaben nicht dafür als Ausgaben ausgleichend angesetzt werden?