Es gibt Institutionen, welche sogar staatlich als „Verbraucherschutz“ (mit-) finanziert werden und dennoch mehr Schaden anrichten können, als sie dem Laien bei der Auswahl des Produktes helfen. Ein „glorreiches“ Beispiel für- leider wiederholten- hanebüchenen Unsinn liefert Finanztest in der aktuellen Ausgabe 7/2013 einmal mehr. Schade, denn auch diesmal wird der Leser der 4,90 EUR teuren Ausgabe der Zeitschrift in die Irre geführt und mit fachlich mehr als fragwürdigen Testergebnissen in eine Richtung gedrängt, welche bei einem so wichtigen Thema wie der Absicherung gegen das Berufsunfähigkeitsrisiko fatal sein kann. Ab Seite 58 der Ausgabe geht es unter dem Titel „Sehr gut bei Berufsunfähigkeit“ um einen Test der am Markt befindlichen Produkte. Nach den Halbwahrheiten und falschen Aussagen im Test 2012 (Link: Finanztest und die Halbwahrheiten zur Berufsunfähigkeit) sollte man eigentlich annehmen, dass es diesmal besser wird, leider wird diese Hoffnung wieder einmal enttäuscht.

Die Notwendigkeit einer Absicherung

Die Absicherung gegen die finanziellen Folgen von Berufsunfähigkeit gehört ohne Zweifel zu den wichtigsten Policen im privaten Haushalt. Neben der exitenziellen Haftpflichtversicherung für Schäden an Dritten, sichert der Kunde hier den finanziellen Verlust der Fähigkeit, im eigenen Beruf ein Einkommen zu erzielen. Der gesetzliche Schutz, welcher nur noch für Versicherte die vor 1961 geboren sind vorhanden sind besteht, existiert somit für die meisten nicht mehr. Für alle anderen besteht nur noch eine Grundversorgung gegen die Erwerbsminderung, also die Fähigkeit überhaupt irgendwas am Arbeitsmarkt tun zu können, dabei ist es vollkommen egal um welche Tätigkeit es sich handelt und ob es überhaupt die Chance gibt, einen Job zu bekommen.

Wen testete Finanztest?

Laut den Angaben im Test hat Finanztest die Versicherer mit Niederlassung im Geschäftsgebiet Deutschland gebeten, Angebote zu offerieren, welche in die Auswirkung einflossen. Unter der Überschrift „So haben wir getestet“ heisst es dazu:

„Wir haben alle in Deutschland niedergelassenen Versicherer gebeten, und ihre preiswerteste Berufsunfähigkeitsversicherung für drei Modellkunden (siehe Jahresbeitrag) vorzulegen, die sie in der täglichen Praxis anbieten. Darunter waren selbstständige Verträge (SBU) und die Zusatzversicherungen (BUZ) (…)“

Wenn also ein Unternehmen nicht antwortet, weil es vielleicht aus den letzten Tests der Finanztest Redaktion gelernt hat und wusste welchen Unsinn man zum Beispiel in 2012 verzapft hat, dann ist der Tarif eben nicht enthalten. Verdeckte Anfragen hält Finanztest für nicht nötig und begründet das auch: „Auf eine verdeckte Erhebung der Tarife haben wir verzichtet, weil es sehr viele gute Angebote gibt.“

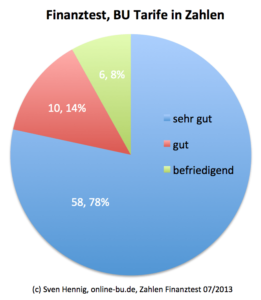

Ach stimmt, es sind ja mehr als 70% der Angebote sowieso mit „sehr gut“ bewertet worden, genau sind im Test 58 von 74 Tarifen. (Ein Tarif hat keine Bewertung erhalten, da bei der Interrisk SBU psychische Erkrankungen ausgeschlossen sind).

Wir halten also fest: Gestetet wurden die Tarife, welche die Gesellschaften selbst angeboten haben, wer nicht geantwortet hat, der wurde auch nicht in den Test einbezogen. So findet sich zum Beispiel auch die Golden BU der LV v. 1871 nicht in dem Test, obwohl diese ein durchaus interessantes Tarifwerk bietet und seit 2013 auf eine klassische Einstufung in Berufsgruppen verzichten. Auch die Nürnberger mit einen großen Anzahl an Verträgen (mit teils eigenwilligen Bedingungen) tauchen somit einfach nicht auf. Macht aber auch fast nix, denn Finanztest hat die Kriterien für den Test sowieso sehr eigenwillig festgelegt.

Wie testet Finanztest?

Zunächst unterscheidet Finanztest drei große Testbereiche. So entfallen auf die Versicherungsbedingungen 70% der Bewertung, 20% auf die Ausgestaltung der Anträge und weitere 10% auf das versicherbare Endalter und die versicherbaren Berufe. Löblich, dass hier zumindest mittlerweile erkannt wurde, das Service oder die „subjektive Kundenzufriedenheit“ eher ungeeignete Kriterien sind.

Doch liest man sich die Kriterien in den Versicherungsbedingungen dann einmal genauer durch, so stellt sich die Frage wo die Fortsetzung ist, oder soll das etwa alles gewesen sein? So wurden getestet:

„A: Verzicht auf Abstrakte Verweisung“

Dummerweise hat es Finanztest vergessen oder -was schlimmer wäre- hält es tatsächlich für irrelevant, das diese auch in der Nachprüfung zu bewerten ist. Wert legt Finanztest daher nur auf den Verzicht der abstrakten Verweisung in der Erstprüfung.

„B: Sechs-Monats-Prognose“

„C: Rückwirkende Leistung in den ersten 6 Monaten“

„D: Rückwirkende Leistung für mindestens drei Jahre“

Hier geht es um eine verspätetet Meldung. Was passiert, wenn der Versicherungsfall erst später gemeldet wird, bekommt der Kunde die Rente für den bereits vergangenen Zeitraum dennoch?

„E: Nachversicherunsgarantie“ (Link zur Erklärung)

Kann der Schutz bei bestimmten Ereignissen angepasst werden und das natürlich ohne Gesundheitsprüfung? Gerade dieser Punkt ist nicht unwichtig, zumal heute kaum jemand sagen kann, wie sein kokreter Absicherungsbedarf in einigen Jahren aussieht. Was hat sich beruflich und privat verändert? Welche Personen (Frau, Kinder, Partner) müssen vielleicht mit abgesichert werden und wie lässt sich der Schutz dann erweitern wenn der Kunde schon krank ist?

Weiterhin hält Finanztest die Frage nach einer Stundungsmöglichkeit der Beitragszahlung bei Leistungsantrag für wichtig, so dass der Kunde keine Beiträge zahlen muss, wenn der Leistungsantrag gestellt wurde und noch nicht entschieden ist, ob und wann eine Rentenzahlung erfolgt. Ebenfalls aus Sicht von Finanztest wichtig: Nur eine einmalige Aussprache, besser der Verzicht, auf ein befristetes Anerkenntnis und eine weltweite Geltung des Vertrages.

Bei den Anträgen ist es aus Sicht der Tester entscheidend, ob der Versicherer in seinem Formular danach fragt, ob anderweitig schon einmal ein Antrag abgelehnt, oder zu erschwerten Bedingungen angenommen wurde (warum das relevant sein soll, wo es im Zweifel eine Auskunft aus der HIS Datenbank gibt, erschließt sich mir leider nicht), ebenso geht es um „verständliche Gesundheitsfragen“, nur 10 Jahre Frist bei den stationären Aufenthalten, 5 Jahre ambulant und es werden nur objektive Tatbestände und keine unbefristeten Fragen gestellt.

Sehr eigenwillige Testkriterien

Mir stellt sich erschrocken die Frage, was das Ziel des Tests war. Wollte man möglichst viele „sehr gute Tarife“ um den Versicherern die Sonderdrucke zu Werbezwecken verkaufen zu können, viele Siegel verteilen oder sind den Finanttestern einfach nicht mehr Kriterien einfallen? So fehlen mir unter anderem (und das ist sicher keine abschließende oder gar umfassende Auflistung, sondern nur eine erste Anregung) folgende Bereiche in den Testkriterien:

Verzicht auf die abstrakte Vereisung

Nachprüfung

Was genau gilt dann als neue Tätigkeiten

- – Was ist mit Fragen nach konkreter Verweisung?

- – Kennt Finanztest das Wort „Lebensstellung“ und die unterschiedliche Definition der Versicherer in den Bedingungen? Was ist mit Einkommenseinbußen? Wie hoch dürfen die sein? „angemessen“, „geringfügig“ oder vielleicht sogar anhand konkreter Prozentangaben in den Bedingungen greifbar dargestellt?

- – Bei den Berufsgruppen vermisse ich Fragen nach BU zu speziellem Klientel wie Beamten, fliegendem Personal, Schülern und Studenten, oder ist es hier nicht wichtig ob diese überhaupt und wenn ja wie diese versicherbar sind?

- – Darf der Versicherer seine Beiträge während der Laufzeit erhöhen oder wie genau regelt er den §163 VVG?

- – Wie ist die Anztanordnungsklausel ausgestaltet? Was genau muss sich der Versicherte vorschreiben lassen? Das Tragen einer Brille, einer Prothese oder auch die Diät, Medikamenteneinnahmen oder gar Operationen?

- – Wenn der Schutz weltweit gilt, ist das ja nett, aber muss der Kunde nach Deutschland reisen, um seiner Verpflichtung zur Nachprüfung einzuhalten oder kann das auch am Wohnsitz erfolgen?

- – Was genau passiert bei Verbesserung des Zustandes? Wann, wie und was genau ist anzuzeigen?

- – Besteht Versicherungsschutz auch bei Krieg-/ Terrorereignissen und welche Vorgaben zur Ausreise aus betroffenen Gebieten gibt es? (Wie aktuell ja in der Türkei, Syrien, Ägypten oder Brasilien zu sehen, durchaus ein möglicher Fall)

- – Was passiert bei Unterbrechung des Berufes wegen Arbeitslosigkeit, Kindererziehung oder Auslandsaufenthalten?

- – Hat der Versicherer Regeln zum Übergang zwischen Krankentagegeldschutz und Berufsunfähigkeit? (Krankentagegeld und die Abstimmung auf die Berufsunfähigkeitsabsicherung)

- – Kann der Versicherungsschutz durch eine Dynamik angepasst werden an Inflation oder steigende Kosten? Wenn ja, muss diese jährlich angenommen, oder kann die Dynamik auch ausgesetzt werden?

- – Noch wichtiger: Bietet der Versicherer eine Anpassung der versicherten Rente im Leistungsfall? Mit der so genannten „garantierten Rentensteigerung“ wird eine Erhöhung der Rente auch dann möglich, wenn der Leistungsfall bereits da ist. Wer mit 40 berufsunfähig wird und vielleicht 2.000 EUR Rente versichert hat, dem mögen die mit 40 reichen, 20 Jahre später sicher nicht mehr.

- – Ist der Versicherer schon deshalb von der Leistung frei, weil Sie vielleicht eine rote Ampel über- oder mit dem Auto zu schnell gefahren sind? Welche Ausschlüsse gelten in dem Vertrag sonst noch?

- – Können unterschiedliche Varianten der BU gewählt werden, also Rente ab 50%, oder schon ab 25%, vielleicht aber auch erst ab 75, oder 100%? Auch hiermit lassen sich später die Beiträge steuern, wenn der optimale Schutz zu teuer wird.

- – Was genau bietet der Versicherer im Rahmen der Nachversicherung an? Wie und wann kann angepasst werden und gelten dazu Höchstgrenzen oder Kriterien, welche eine Nachversicherung ad absurdum führen?

Ach so, die Finanztest stellt richtig fest, dass eine Nachversicherung wichtig ist, denn im Text steht:

„Wichtig ist eine Nachversicherungsgarantie, die es Kunden erlaubt, ihre Rente ohne erneute Gesundheitsprüfung aufzustocken, etwa wenn sie heiraten oder bei Einkommenssteigerungen.“ und weiter heisst es bei einem Tarif der die nicht hat: „Großes Manko aber: Der Tarif hat keine Nachversicherungsgarantie. Kunden können die vereinbarte Rente nicht ohne Gesundheitsprüfung erhöhen.“

So, da hat FT also richtig erkannt, das es ein sehr wichtiges Kriterium ist, denn wer eine zu kleine Rente versichert, dem bringt der Schutz gar nichts. Mehr dazu auch in meinem Beitrag „Richtige Rentenhöhe oder gar keine BU“

Das Finanztest das Thema nicht wirklich zu verstanden haben scheint, das zeigt sich schon bei dem vermeintlichen Testsieger im Tarif. Die Aachen Münchener SBU, welche zu einem der Top Produkte lt. FT gehört, hat eine interessante Regelung zur Nachversicherung. Diese begrenzt in den Tarifbedingungen nämlich wie folgt:

„(2) Die Anpassungsgarantie besteht nicht bzw. erlischt, wenn

– die versicherte Person das 50. Lebensjahr vollendet hat oder

– (…)

– die jeweilige jährliche Berufsunfähigkeitsrente mehr als 24.000 € beträgt. Bei dieser Grenze werden Berufsunfähigkeits- sowie Erwerbsunfähigkeitsrenten aus allen bestehenden und gleichzeitig beantragtenVersicherungen bei unserer Gesellschaft sowie eine evtl. Bonusrente aus der Überschussbeteiligung angerechnet. “

Der Musterkunde von Finanztest, welcher als Kaufmann mit einer Rente von 2.000 EUR monatlich startet, der ist also schon von vornherein aus der Nachversicherungsgarantie raus, denn die 24.000 EUR sind schon erreicht. Auch wer heute bei 1.000 oder 1.500 EUR Rente startet und diese durch dynamische Anpassungen erhöht erreicht die Grenze schnell und ist dann „raus“. Aber klar, der Tarif ist dennoch ein mit „sehr gut“ bewerteter Tarif. Das nenne ich mal objektiv getestet und Thema verstanden. Wie würde der Lehrer in der Schule sagen: „Thema verfehlt, setzten, sechs!“

Ähnlich „charmante“ Regelungen finden sich bei der Europa, welche nicht die Gesamtrente sondern die gesamten Erhöhungen auf 1.500 EUR pro Monat deckelt, oder die Hannoversche, der eine Anpassung in den „dann geltenden Tarifen und Versicherungsbedingungen“ zulässt. Könnte Finanztest mir vielleicht leihweise die Glaskugel überlassen, mit der sie wissen was in 10, 15, 20 oder 30 Jahren für Tarife und Bedingungen gelten? Aber klar, Hauptsache einen Tarif mehr mit „sehr gut“ bewerten, das klingt ja besser.

Wer sich den Schutz nicht leisten kann… ach ja, dann höhlen wir den mal aus

Interessant wird es dann aber noch ab Seite 68 der Zeitschrift. Hier kommen nun „ultimative“ Tipps und Stellschrauben, unter denen der Kunde seinen Beitrag senken kann. Erstmal hatte Finanztest ja geraten, sich unter den „sehr guten Anbietern“ den günstigsten heraus zu suchen. Suuuuuuper Idee. Da es ja nur mehr als 50 in eurem Test davon gibt und die eh alle super und toll sind, ist es einfach, nehmen wir denn billigsten. Wem das aber nicht reicht, dem ratet ihr dann aber zu anderen Stellschrauben:

„Früh einsteigen“

Super Tipp liebe Finanztestredaktion. Ist auch für einen heute 40jährigen super einfach. Drehen wir einfach die Zeit 20 Jahre zurück und schließen die BU ab, ach Mist, meine Zeitmaschine muss gerade heute kaputt sein. Wie alt ist Euer durchschnittlicher Leser? Wer kümmert sich um seine BU?

„Jährlich zahlen?“

Ein Tipp der zu überlegen ist, je nachdem wie hoch die Ersparnis ist. Folgt der Kunde aber Euren Tarifempfehlungen und trifft dann auf einen Berater der sich wirklich auskennt, so lässt sich oft eine jährlich bezahlte Police auch nur jährlich kündigen, der Kunde der monatlich zahlt kann das monatlich- aber klar, irgendein Tipp musste ja her.

„Berufswechsel melden“

Wie viele Versicherer machen das? Wie viele ohne Neuabschluss und/ oder Umstellung in die neuen Tarife, die nicht immer besser sind? Wie viele ohne Gesundheitsprüfung?

„Alternativen nutzen“

Ja, für einige ganz spezielle Konstellationen ist das vielleicht ratsam, bei vielen ist aber der (teurerer) BU Schutz die richtige Alternative und Absicherungen gegen Erwerbs- oder Grundfähigkeiten eher eine absolute Notfalllösung.

„Weniger Rente“

Jetzt wird es aber unsinnig. Wer sich eine optimale Absicherung nicht leisten kann, der soll nach Eurer Meinung die Rente reduzieren? Schön das ihr aber auf die Nachversicherungsgarantie hinweist und das er später aufstocken soll. Wie bereits bei „Richtige Rentenhöhe oder gar keine BU“ beschrieben, macht es wenig sinn eine „halbe BU Lösung zu kaufen“, denn dann muss der Kunde im Fall der Fälle dennoch zum Sozialamt, oder?

„Qualität abspecken“

Ich würde es anders formulieren „Geld zum Fenster raus werfen“, denn was nützt eine BU Police für das ruhige Gewissen, die dann im Fall der Fälle doch nicht zahlt und eine Möglichkeit nutzt, aus der Leistungspflicht zu kommen?

„Laufzeit reduzieren“

Klar, dann zahlt der Schutz nur bis 60, 55 oder noch weniger? Und dann geht der Kunde in eine- wenn überhaupt möglich- vorgezogene Altersrente. Die er dann ja auch nicht bekommt, da er ja während der Laufzeit mit „weniger Rente“ schon keine Chance hatte noch was für das Alter wegzulegen? Super Tipp.

Fazit:

Finanztest hat es wieder einmal geschafft. Sie haben dokumentiert und das auf vielen Seiten teuren und wertvollen Papiers der aktuellen Ausgabe, das die Redaktion vom Thema Berufsunfähigkeit weniger versteht, als viele meiner und die Kunden der geschätzten Kollegen nach einer Beratung. Es ist schon beeindruckend, mit welcher Hartnäckigkeit hier Halbwahrheiten, halbe Fakten und Kriterien als „Empfehlungen für Laien“ gegeben werden, die sich zudem noch um ein lebenswichtiges Thema drehen.

So auch schon in den Vorjahren:

2009: Berufsunfähigkeit – jeder zweite Tarif gut, meint Finanztest

2011: Der Finanztest Artikel „Die 50 besten Versicherungen“ zur Berufsunfähigkeit oder: Haben die ihre Testergebnisse gewürfelt? oder auch zur PKV Die unsinnige und teilweise falsche Empfehlung in der Finanztest PKV Analyse

2012: Finanztest und die Halbwahrheiten zur Berufsunfähigkeitsversicherung

Wie gut ist es doch für Finanztest das diese, anders als jeder Berater, für einen solchen Unsinn nicht haftet und daher auch so was behaupten kann. Würden solche Empfehlungen von einem Berater, Vertreter oder von einer Gesellschaft gegeben werden, so könnte dieser die Stunden zählen bis eine Abmahnung oder dergleichen folgen würde. Aber Journalisten der staatlichen Finanztest sind da sicher etwas anderes und dürfen sowas.

Um eines klar zu stellen:

Es ist so, wie es der Kollege Helberg ebenfalls sagt, (Avanti Dilettanti) es geht nicht um einen Shitstorm gegen Finanztest, aber so eine dokumentierte Unfähigkeit regt mich maßlos auf. Es kann nicht sein, dass Laien und Ratsuchende auf Fährten geführt werden, welche im Zweifel nach dem Lesen Tarife und Gesellschaften wählen, die nicht nur „weniger gut“, sondern schlecht sind. Merke: Wo „Finanztest sehr gut drauf steht, ist keinesfalls immer sehr gut drin.“

Sollten Sie diesen Test also lesen wollen und vielleicht sogar „Kollege“ oder „vom Fach“ sein, so empfehle ich dringend eine ausreichende Menge an Baldrian, denn soviel Unsinn kann man sonst kaum verkraften. Finanztest hat schon angeboten, dem Kollegen Helberg welchen zu liefern. Dazu die Antwort von den Finanztest Kollegen (wobei, gut reagiert haben sie ja und zwischenzeitlich gibt es schon eine Facebook Gruppe, weil so viele Kollegen Baldrian brauchen und haben wollen)