Durch die Vorauszahlung der Krankenversicherung lassen sich bei vielen Versicherten beachtliche Summen sparen. Sogar zweistellige Renditen sind hier (abhängig von Steuersatz und persönlicher Situation) keine Seltenheit. Das Thema ist nicht nur jedes Jahr aufs Neue interessant, sondern wird leider oft bis ins Jahresende geschoben und dann unter Stress und Hektik versucht zu lösen. Warum es aber sinnvoll ist, für wen es passt und wie viel Sie denn überhaupt wann und wohin zahlen können, das schauen wir uns hier einmal genauer an.

Dabei gilt generell: Suchen Sie sich hierbei professionelle Unterstützung und lassen sich hier steuerlich von Ihrem Steuerberater beraten. Der kann zwar Ihre Krankenversicherung nicht beurteilen, das ist auch nicht seine Baustelle. Er kann und wird Ihnen aber steuerlichen Rat geben.

Ich hatte bereits im 2017 und 2018 zu der Möglichkeit geschrieben, durch eine Vorauszahlung in der privaten Krankenversicherung einiges an Geld zu sparen. Das geht nicht immer und für alle, aber für einen Teil der Versicherten bringt dieses doch einige tausend Euro an Ersparnis. (Hinweis: Bei diesem Beitrag handelt es sich um ein Update des Ursprungsbeitrags aus 2018)

Vorauszahlung der Krankenversicherung – Für wen ist dieses »Modell« geeignet?

Das Modell ist am besten für die folgenden Personengruppen geeignet:

- privat versicherte Beamte mit Restkostenversicherung (ergänzend zur Beihilfe)

- Selbstständige oder Freiberufler in der PKV (mit nicht mehr abzugsfähigen sonstigen Vorsorgeaufwendungen, zum Beispiel für Unfall-/ Haftpflicht-/ Lebens- und Berufsunfähigkeitsversicherungen, Arbeitslosenversicherungen)

- Arbeitnehmern in der PKV, wenn diese entweder ledig oder mit einer/m ebenfalls PKV-Versicherten/m Partner verheiratet sind

- wenn im Jahr der Vorauszahlung ein hoher Grenzsteuersatz droht (zum Beispiel auch Abfindungen, Sonderzahlungen etc.)

In den meisten Fällen NICHT sinnvoll ist eine solche Vorauszahlung dann, wenn eine gesetzliche Krankenkasse besteht. Hier müssen die Beiträge vom Arbeitgeber monatlich abgeführt werden. Auch wenn ein Ehepartner gesetzlich und der andere privat versichert ist, führt es bei Zusammenveranlagung hier meist zu keinem sinnvollen Effekt.

Vorauszahlung der Krankenversicherung – Grundlage des Modells – Einkommensteuerrecht?

Erst einmal muss beachtet werden, dass Beiträge zur privaten Krankenversicherung in zwei Teile aufgesplittert werden. Einen Teil bilden die Beiträge der sogenannten Basisabsicherung, einen weiteren alle Mehrleistungen.

Vereinfacht gesagt muss der Versicherer berechnen, wie viel Geld Ihres Beitrages er kalkulatorisch benötigt, um die Basisabsicherung zu bieten. Danach ergeben sich die Restbeiträge, die für »Komfortleistungen« gelten. Haben Sie sehr leistungsfähige Tarife der PKV, welche weit über der Versorgung der GKV liegen und unter anderem Wahlleistungen, das Einbettzimmer oder andere Vorteile bieten, dann sind diese Mehrleistungen nicht mehr Basisschutz.

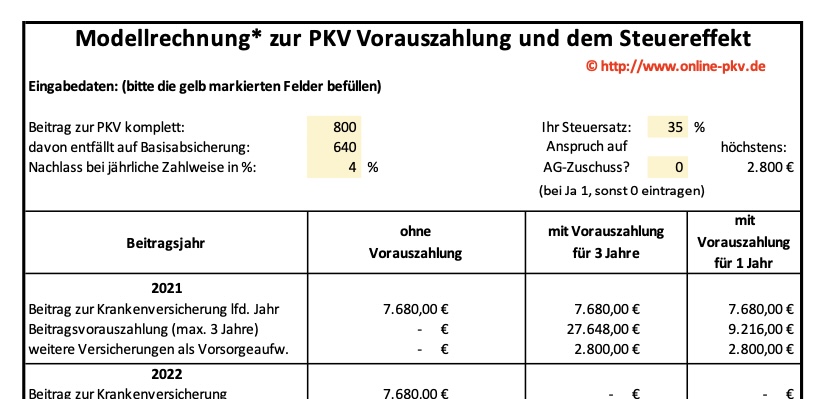

Als grobe Orientierung: Bei Tarifen mit viel Leistung liegt der Prozentsatz hier bei ca. 80 %. Damit unterliegen von einem Beitrag von 800 € in der PKV, dann zum Beispiel 640 € der Basisabsicherung, der Rest nicht.

Höchstabzugsbetragsgrenze gilt nicht für die »Beiträge zur Basisabsicherung.«

Der Hintergrund des Modells ist recht einfach erklärt. Normalerweise werden die Beiträge zur Basiskranken- und Pflegepflichtversicherung steuerlich angerechnet. Auch die Beträge, welche tatsächlich ausgegeben werden und die Höchstbeiträge überschreiten, werden angerechnet und haben einen steuerlichen Effekt. Das gilt aber eben für den Basisschutz. Ist der PKV-Tarif leistungsfähiger, ist der aufgewendete Beitrag nur anteilig zu berücksichtigen.

Warum ist das so? Es ist gerecht. Denn wer nicht in der PKV versichert ist oder sich aus anderen Gründen für eine GKV plus Zusatzversicherungen entschieden hat, der bekommt auch die Beiträge für den Zusatzschutz nicht als »Basisabsicherung« anerkannt. Daher ist es nur logisch, den Beitrag mit enthaltenen Zusatzversicherungen zu kürzen.

Auch alle anderen Versicherungen wie Arbeitslosen-, Haftpflicht- und Unfallversicherungen, Schutz gegen Berufsunfähigkeit und einige Lebensversicherungen sind theoretisch anrechenbar. Aber in der Praxis wirken sich diese meist nicht aus, da für die steuerpflichtigen Höchstbeiträge bestehen und diese meist schon durch die Krankenversicherung dann ausgeschöpft werden.

Hier kommt nun der Effekt ins Spiel. Während die Beträge der »anderen Versicherungen« auf 1.900 oder 2.800 € pro Jahr begrenzt sind, ist es die Basisabsicherung nicht. Keine Angst, wir machen das gleich in Zahlen.

Vorauszahlung der Krankenversicherung – ein Beispiel in Zahlen

Nehmen wir an, wir haben einen Beitrag zur PKV von 800 €, wovon 640 € auf die Basisabsicherung entfallen. Unser Selbstständige hat einen Steuersatz von 35 % und keinen Anspruch auf einen Arbeitgeberzuschuss.

Für andere Versicherungen (Berufsunfähigkeit, Lebensversicherungen, Unfall- und Haftpflicht) wendet dieser jährlich nochmals 3.000 € auf.

Beispiel OHNE Vorauszahlung

Der Höchstbeitrag der abzugsfähigen Beträge liegt bei ihm bei 2.800 € pro Jahr (+ die Beträge zur Basisabsicherung). Somit kann unser Kunde hier 7.680 € (Basisabsicherung, 640 × 12) anrechnen lassen. Die anderen Versicherungen bleiben aber dabei unberücksichtigt, denn die maximalen 2.800 € sind bereits aufgebraucht.

Beispiel MIT Vorauszahlung

Zahlt der Kunde nun aber die Beiträge für ein, zwei oder maximal drei Jahre im Voraus, dann sieht die Situation etwas anders aus.

Im Jahr der Vorauszahlung kann dieser jetzt nicht nur die 7.680 € für das laufende Jahr zahlen, sondern auch maximal drei weitere Jahresbeiträge überweisen. Hat er diese 27.648 € auch noch und überweist diese an den Versicherer, so ist in den kommenden Jahren KEINE Beitragszahlung der Basisabsicherung mehr nötig, ist schon bezahlt.

Stattdessen stehen die max. 2.800 € (oder eben 1.900 €, wenn AG Zuschuss besteht) voll für die anderen Versicherungen zur Verfügung. Es lassen sich also Beiträge steuerlich berücksichtigen, welche sonst aufgrund der maximalen Begrenzung »hinten heruntergefallen wären«.

Mehr anrechenbare Beiträge = weniger zu versteuerndes Einkommen = weniger Steuern.

Bei der Vorauszahlung für EIN Jahr und der Anrechnung von somit 2.800 € mehr, bedeutet dieses eine Steuerersparnis von 980 €. (35 % Steuersatz).

DAZU KOMMEN noch die Rabatte der PKV, welche einige Unternehmen gewähren. (Auflistung unten) hier sind stellenweise zwischen 4 und 0,5 % Rabatt möglich.

In unserem Beispiel kommt der Versicherte somit auf eine Ersparnis von 1.417 € bei einer Vorauszahlung von nur EINEM Jahr. Auf den Jahresbetrag von 9.600 € (der durch Rabatt nur bei 9.216 € lag), ergibt das einen »Gewinn« von 14,8 %.

»Spielt« der Kunde das Modell mit einer 3-Jahresvorauszahlung, so bleiben ganze 4.253 € Ersparnis übrig. Bezogen auf den (rabattierten) Vorauszahlungsbetrag somit 15,38 %.

Vorauszahlung der Krankenversicherung – Vorteile

- Je nach Versicherer erhalten Sie bis zu 4 % Skonto, wenn die Beiträge vorausgezahlt werden, einige Versicherer geben aber auch keinen Rabatt

- bei Arbeitnehmern wirkt der Rabatt doppelt, denn auch auf den AG Anteil gibt es den, denn den Arbeitgeberzuschuss bekommen Sie weiterhin monatlich.

- Dazu kommt, je nach persönlichen Verhältnissen – eine Steuerersparnis in erheblicher Höhe

- bei einer Änderung des Vertrages (Beitragsanpassung oder auch Kündigung der PKV) ergeben sich Änderungen

- Endet der PKV Vertrag, gibt es aber alle zu viel gezahlten Beiträge auch wieder zurück, es ist also nur ein GUTHABEN bei der PKV

Vorauszahlung der Krankenversicherung – Nachteile

- Kapital muss da sein und muss bis Mitte Dezember an den Versicherer überwiesen werden

- maximal lassen sich DREI Jahresbeiträge (also 36 Monate) die Beiträge vorauszahlen

- auch der Arbeitgeberanteil muss vorausgezahlt werden

- nur sinnvoll, wenn andere Vorsorgeaufwendungen vorhanden sind (Arbeitslosen-, Haftpflicht-, Unfall- oder Berufsunfähigkeitsversicherungen, Komfortleistungen aus der PKV, Krankentagegeldschutz und einige Lebensversicherungen)

Wo liegen die Höchstbeiträge für die »übrigen Vorsorgeaufwendungen«?

Um den für Sie richtigen Höchstbeitrag zu ermitteln, ist zunächst eine Frage wichtig.

Sind Sie Beihilfeberechtigte(r) oder Arbeitnehmer mit einem steuerfreien AG Zuschuss?

Dann gelten für Sie maximal 1.900 € pro Jahr als Höchstbeitrag.

Sind Sie Steuerpflichtige(r) und zahlen die Beiträge zur Krankenversicherung allein?

Dann beträgt Ihr Höchstbetrag der abzugsfähigen Vorsorgeaufwendungen 2.800 € pro Jahr.

Bei zusammen veranlagten Ehepartnern wird zunächst für jeden Ehegatten nach dessen persönlichen Verhältnissen der Freibetrag bestimmt. Diese werden dann zu dem gemeinsamen Höchstbetrag addiert.

Ist einer selbstständig und einer Angestellt, sind es also 2.800 + 1.900 EUR = 4.700 EUR. Bei zwei Angestellten dann 1.900 + 1.900 EUR = 3.800 EUR und so weiter.

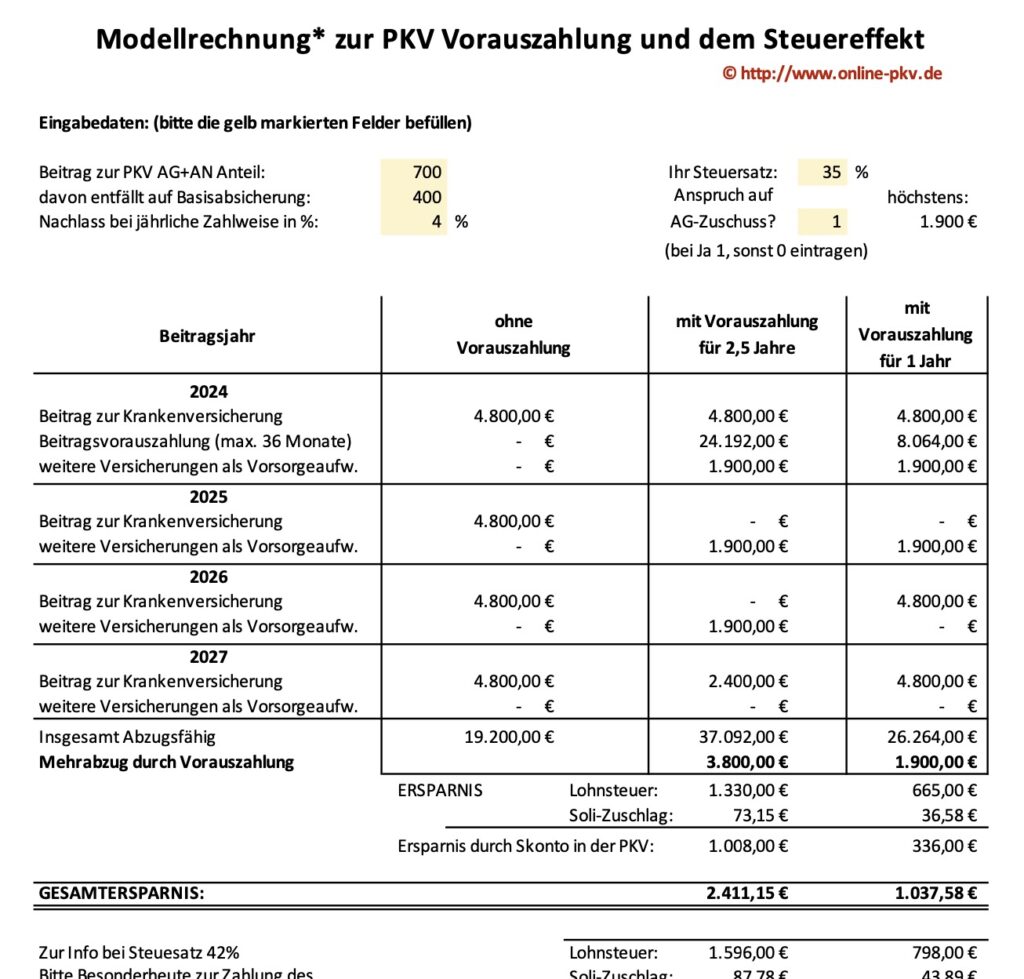

Vorauszahlung der Krankenversicherung – Arbeitnehmer mit steuerfreiem Arbeitgeberzuschuss mit niedrigeren Abzugsbeträgen

Bekommen Sie noch bis zur Hälfte des PKV Beitrages von Ihrem Arbeitgeber erstattet, so wird der Höchstbetrag für die anderen Versicherungen von 2.800 € auf 1.900 € reduziert. Nehmen wir sonst gleiche Voraussetzungen an, wie unser selbstständiger Musterkunde vorhin, so ergeben sich folgende Beträge:

- bei einem Jahr Vorauszahlung: 1.085 €

- bei drei Jahren Vorauszahlung: 3.256,73 €

Der Rabatt, welchen die Krankenversicherung gibt, steht Ihnen aber allein zu. Der Arbeitgeber zahlt weiter normal monatlich seinen Zuschuss zur PKV.

Zur besseren Darstellung finden Sie einen kleinen Modellrechner, welchen Sie für eine erste Übersicht nutzen können. Dieser Rechner und auch der Artikel können und sollen keineswegs eine steuerliche Beratung ersetzen, sondern geben Ihnen einen Anhaltspunkt der Auswirkungen. Bei steuerlichen Fragen stehen Ihnen Ihr Steuerberater oder andere zur Steuerberatung berechtigte Personen zur Verfügung, bitte wenden Sie sich dann an diese.

Zählen auch Beiträge meiner Kinder dazu?

Ja, wenn die Kinder (für deren Unterhalt Sie verantwortlich sind) in der privaten Krankenversicherung versichert sind, dann sind auch deren Beiträge (für die Sie dann aufkommen müssen) steuerlich berücksichtigungsfähig. Somit wirkt sich eine Vorauszahlung dort auch entsprechend aus.

Was passiert bei einer Beitragsanpassung?

Muss der Krankenversicherer den Beitrag anpassen, so ändert auch eine bereits geleistete Vorauszahlung nichts. Die Anpassung gilt auch für die Beiträge, welche bereits bezahlt wurden. Dabei erhalten die Kunden dann eine Nachberechnung über den Betrag, der der Erhöhung entspricht, und zahlen den dann entweder nach (was aber meist nicht sinnvoll ist) oder die Vorauszahlung verkürzt sich um den entsprechenden Betrag. Dann wären zum Beispiel statt 30 nur 28 Beiträge vorausgezahlt, je nachdem wie die Anpassung ausfällt. In dem Jahr, in dem die Anrechnungsbeträge für andere Versicherungen genutzt werden, sollte dann auch ein solcher Betrag nicht nachgezahlt werden.

Bekomme ich den Arbeitgeberanteil weiter?

Klar, denn nur weil Sie etwas vorauszahlen, ändert sich an dem Zuschuss des Arbeitgebers natürlich nichts. Hier zahlt dieser Ihnen weiter den monatlich steuerfreien Zuschuss auf Ihr Gehalt.

Achtung: Bei Arbeitnehmern ist dieses, wie oben erwähnt, dann eine steuerfreie Einnahme in dem jeweiligen Jahr, in welchem keine KV-Beiträge gezahlt werden. Diese meldet der Arbeitgeber aber automatisch an das Finanzamt.

Vorauszahlung der Krankenversicherung – Was ist, bis wann, zu tun?

Bei den meisten Gesellschaften liegt die Frist MITTE DEZEMBER. Bis zu dem Datum müssen auch die Beträge bezahlt sein, damit diese noch steuerlich wirken sollen. Daher wenden Sie sich möglichst schnell an die Gesellschaft und fragen die genauen Beträge an.

Zunächst einmal können Sie überschlägig selbst ermitteln, welche Liquidität hierzu erforderlich ist. Ist diese vorhanden und können Sie diese auch kurzfristig an den Versicherer überweisen, so gehen Sie am besten wie folgt vor.

Für die Anfrage per Mail/ Fax können Sie folgendes Muster verwenden:

„Sehr geehrte Damen und Herren,

ich möchte bei meinem Vertrag zur privaten Krankenversicherung mit der Versicherungsnummer: ________ die Vorauszahlung nutzen. Bitte teilen Sie mir mit, in welchem Umfang dieses bei Ihnen möglich ist und beantworten die folgenden Fragen:

1.) Wie hoch ist der Nachlass bei jährlicher Zahlweise?

2.) Für welchen Zeitraum ist eine Vorauszahlung der Beiträge zur PKV und Pflege maximal in meinem Vertrag möglich?

3.) Bitte nennen Sie mir die Vorauszahlungsbeträge für die a.) Vorauszahlung für ein Jahr und b.) maximal mögliche Vorauszahlung.

4.) Bis zu welchem Termin muss der Betrag bei Ihnen eingehen?

5.) Bitte nennen Sie mir eine Bankverbindung oder teilen Sie mir mit, wie ich eine geänderte Lastschrift bei Ihnen beauftragen kann.

Für Ihre Mühe vielen Dank!Die Antwort können Sie mir, aufgrund der knappen Frist bis zum Jahresende, auch gern per E-Mail an: _______ zukommen lassen.

Mit freundlichen Grüßen

XXX“

Nachdem Sie die Antworten und Beträge erhalten haben, weisen Sie den Betrag entsprechend an und lehnen sich zurück. Viel Erfolg!

(PS: Wer solche Vorauszahlung schon nutzt, posten Sie gern die gewährten Rabatte und maximalen Vorauszahlungen hier unter dem Beitrag als Kommentar, so sammeln wir diese mal branchenweit)

- ARAG, BARMENIA, NÜRNBERGER KV, Gothaer = 4 % Nachlass

- CONCORDIA, HALLESCHE, HANSE MERKUR, MÜNCHENER VEREIN = 3 % Nachlass

- AXA = 2 % Nachlass

- SDK = 1 % Nachlass

- Signal = (wenn Vertrag vor 31.12.2015 begann): 4 % jährlich, 2 % halbj.

- Deutscher Ring = (wenn Vertrag vor 31.12.2015 begann): 3 % jährlich

- Signal/ Dt. Ring = (Vertragsbeginn ab 01.01.2016) 1 % bei jährlicher Zahlweise

- RuV = 0,5 % Nachlass

- KEIN NACHLASS geben derzeit: ALLIANZ. ALTE OLDENBURGER, BBKK, UKV, Debeka, DKV, LKH, UNIVERSA

Grundlage ist unter anderem der § 10 Abs. 1 Nr. 3 EStG. Die Erklärungen können Sie in den Ausführungen des Bundesfinanzministeriums nachlesen:

Einkommensteuerrechtliche Behandlung von Vorsorgeaufwendungen und Altersbezügen

Hallo Herr Hennig,

sehr gute Ausführung, danke dafür!

Könnten Sie noch etwas zur Beitragsrückerstattung erwähnen, die normalerweise bei monatlicher Zahlweise den anzusetzenden jährlichen PKV Basisbetrag bei der Steuer reduziert. Wie ist dazu ihre unverbindliche, persönliche 😉 Meinung?

Vielen Dank für diesen exzellenten Beitrag.

Für Freiwillig GKV versicherte Angestellte funktioniert dies wohl auch, wie ich hier gelesen haben:

https://krankenkassen.net/gesetzliche-krankenversicherung/vorauszahlung-der-krankenversicherung.html

Das wäre dann ja auch für Angestellte interessant die über der BBG, freiwillig Versichert mit privaten Zusatzversicherungen oder ähnlichens unterwegs sind.

Wie sehen Sie dies?

Man kann die Zahlweise jährlich beibehalten, wenn man folgenden Trick verwendet. Zahlungen vor dem 21.12. gehören steuerlich ins laufende Jahr, Zahlungen ab dem 21.12. gehören steuerlich ins Folgejahr (§11 EStG) . Zahlungen am 27.12.2020 (für 2021) und am 15.12.2021 (für 2022) gehören zusammen steuerlich ins Jahr 2021. 2020 und 2022 zahlt man dann steuerlich 0 EUR PKV und kann andere Vorsorgeaufwendungen ansetzen. Im von Herrn Hennig erwähnten Ministeriumsschreiben gibt es passende Beispiele. Ein Widerspruch beim Finanzamt mit Verweis aufs Ministeriumsschreiben war erfolgreich. Vorteil: man muss nur einen Jahresbeitrag ansparen.

Ich wollte bis 36 Monate in meiner PKV als Vorauszahlung leisten. Jetzt schreibt mir meine PKV (Axa), dass sie solche Beitragsvorauszahlungen nicht anbieten können. Zwar sieht § 10 Abs. 1 Nr. 3a die Möglichkeit vor, dass PKV-Beiträge im Voraus gezahlt werden können, doch gäbe keine vertragliche oder gesetzliche Verpflichtung! Ist das korrekt oder verstößt das Ganze gegen geltendes Recht?

Hallo, sprechen Sie hierzu mit einem Steuerberater und nochmalig mit der Axa. Aber ja, eine gesetzliche Verpflichtung gibt es hier nicht.

Hallo Herr Hennig,

kann ich theoretisch 3 Jahresbeiträgge im Jahr 2021 vorauszahlen und nochmals 3 Jahresbeträge im Jahr 2022 oder geht das steuerlich nicht.

Hallo,

steuerliche Beratung können und dürfen wir als Makler nicht.

Generell ist es aber eben gerade nicht sinnvoll, denn- wie im Beitrag beschrieben- ist ja das Ziel im Folgejahr keine KV Kosten zu haben.

Hallo Herr Hennig,

bei mir liegt der Fall ähnlich. Ich erwarte in 2023 eine Abfindungssumme, ich habe in 2021 meine PKV Beiträge für 3 Jahre vorausbezahlt. Macht es in dem Fall Sinn in 2023 noch einmal PKV Beiträge vorauszuzahlen?

Guten Tag,

was hier sinnvoll ist, müssen Sie im Zweifel mit einem Steuerberater besprechen, nur diese dürfen steuerlich beraten.

Hallo, vielen Dank für die informative Seite.

Sie schreiben “Auch wenn ein Ehepartner gesetzlich und der andere privat versichert ist, führt es bei Zusammenveranlagung hier meist zu keinem sinnvollen Effekt.”

Ist es dann nicht eine sinnvolle Möglichkeit eine getrennte Veranlagung im Programm auszuwählen? Wenn ja für welches Jahr müsste ich das machen: im Jahr der Vorauszahlungen vermutlich noch nicht, sondern erst in den Jahren darauf, wenn man die Vorsorgeaufwendungen der PKV-Person geltend machen will, oder?

Danke.

Hallo Hr. Schmidt,

in der Konstellation kann es durchaus sein. Da wir als Makler aber nicht zu Steuern und den Folgen beraten können und dürfen, bitte hierzu an einen Steuerberater wenden.

Die Auswahl einer getrennten Veranlagung hat ja weitaus mehr Unterschiede und muss daher mit einem STB besprochen werden.

Entscheidend ist daher sowohl das Jahr der Vorauszahlungen, aber auch das Jahr in welchem andere Vers. geltend gemacht werden sollen, dass kann und muss der STB erläutern

Hallo Herr Hennig,

danke für den informativen Beitrag. Funktioniert die Vorauszahlung und das Absetzen als Sonderausgabe auch so für Beitragentlastungstarife und die Pflegeversicherung? Danke.

Hallo,

nein, Pflege in keinem Fall. BEA teilweise

Hallo Herr Henning,

aufgrund einer Abfindung habe ich die freiwilligen GKV-Beiträge als Höchstsatz für 3 Jahre im voraus überwiesen.

Das Guthaben könnte ich mir nun wieder erstatten lassen.

Wie würde sich eine solche Erstattung steuerrechtlich auswirken?

Handelt es sich um ein zu versteuerndes Einkommen dass sich ggf. auch auf die Berechnung des GKV-Beitrags auswirkt?

Danke und Gruß

Guten Tag, solche Frage kann und darf ich Ihnen nicht beantworten. Steuerliche Beratungen sind nur durch Steuerberater zulässig, bitte wenden Sie sich an einen solchen, falls sie angestellt sind gegebenenfalls auch an einen Lohnsteuerhilfeverein

Hallo Herr Hennig,

wissen Sie ob es bei manchen Versicherungen möglich ist nur den Anteil der Basisabsicherung im Vorraus zu zahlen, oder zumindest manche Wahl-Bausteine nicht im Vorraus zu zahlen? Diese Beträge müssten ja dann ebenfalls in den Jahren ohne Zahlung für die Basisversicherung bei der Steuer abziehbar sein. Das wird aber vermutlich nicht bei jeder Gesellschaft und jedem Versicherungstarif möglich sein. Gibt es so eine Möglichkeit überhaupt irgendwo?

Guten Tag, es geht nur beides. Also komplett vorauszahlen oder gart nicht