Die wichtige Absicherung gegen die finanziellen Folgen bei Berufsunfähigkeit ist nicht zu unterschätzen und sollte in jedem Fall so früh als möglich abgesichert werden. Schon Schüler, Jugendliche und später die Erwachsenen leiden recht früh an Erkrankungen, Allergien, haben Rücken- oder anderweitige Probleme die bei einem Abschluss zu –> Risikozuschlägen oder Ausschlüssen führen oder eine Absicherung unmöglich machen.

Aus diesem Grund ist eine frühzeitige Absicherung elementar, jedoch sind die Anbieter solcher Produkte rar gesät. Die Continentale Lebensversicherung bietet Erwachsenen ihr Produkt der –> Premium BU an, für Schüler folgt nun das Produkt Premium BU Start. Grundlage dieses Beitrages sind die allgemeinen Versicherungsbedingungen für die Tarife PBUS, PEUS, in der Fassung 1. März 2016. In diesem Beitrag geht es mir vornehmlich um die Besonderheiten des „Schülerproduktes“. Die Details zu der Berufsunfähigkeitsversicherung für Erwachsene finden sich in einem späteren Beitrag.

Das Versicherungsprodukt für Schüler kann Kindern ab einem Alter von zehn Jahren angeboten werden, welche an einer Haupt-, Real-, Gesamtschule, einem Gymnasium, der Fachoberschule (FOS) oder der Berufsoberschule (BOS) unterrichtet werden. Versichert werden können maximal 1000 € monatliche Rente, wobei das Endalter bis 67 möglich ist.

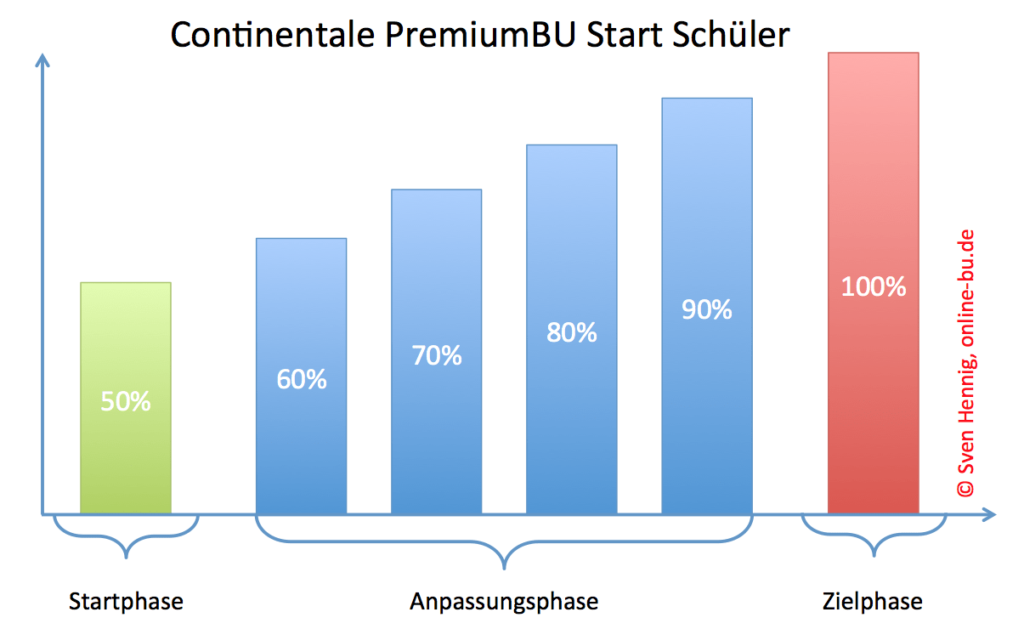

Startphase- Anpassungsphase- Zielphase

Gerade in jungen Jahren möchten die Eltern nicht unbedingt riesige Beiträge zahlen. Daher bieten Versicherer reduzierte Startbeiträge und/ oder Rabatte in den ersten Jahren an. Die Continentale teilt den Beitrag in drei Phasen.

In der Startphase beträgt dieser 50% des Zielbeitrags, dieses gilt für das Jahr 1-3. Danach folgt aber nicht direkt die Anpassung auf 100%, so wie es in Modellen mit reduziertem Startbeitrag der Fall ist. In den Jahren 4-7 erhöht sich der Beitrag in 10% Stufen dann von 60 auf 90% des ursprünglich geplanten Zielbeitrages um dann ab dem achten Jahr bei 100 % zu landen.

Damit sind die Beitragsbelastung reduziert sich damit in den ersten Jahren deutlich. Bei einer versicherten Rente von 1.000 € monatlich bis zum Endalter 65 (was es in der Praxis jedoch nicht sein sollte, dies aber der „Werbebeitrag“ ist, den der Versicherer sein Prospekt druckt) beträgt der monatliche Startbeitrag 13,51 € in dem Jahr 1-3. Ab dem achten Jahr (in der Zielphase) beträgt der Beitrag dann 27,03 €. Die Beiträge gelten nur für das reine Berufsunfähigkeitsprodukt. Der Aufpreis für die Pakete liegt bei 1,35 € für das Karrierepaket (ab dem achten Jahr 72) und bei 3,52 € für das Pflegepaket (ab dem achten Jahr 7,03 €).

Interessant wird es bei der Umstellung mit Alter 20. Hier wird dann auf die tatsächlich ausgeübte Berufsgruppe umgestellt, sodass ein Informatikstudent sogar weniger zahlen muss (23,89 € für die BU, 2,39 € und 7,17 € für die Pakete, das Pluspaket kommt mit weiteren 3,58 € dazu). Wird der Schüler „dummerweise Schreiner“, so beträgt der Beitrag dann 67,62 € (+ 6,76 € für das Karriere-, 7,44 € für das Pflege- und 10,14 € für das Plus-Paket). Für eine bestimmte Gruppe der versicherten Personen kann es durchaus sinnvoll sein, denn der Vertrag wird nach alten Rechnungsgrundlagen, alten Bedingungen und ohne erneute Gesundheitsprüfung umgestellt.

Die fehlende Gesundheitsprüfung ist damit auch der größte Vorteil. Gerade in nicht körperlich tätigen Berufen wird es bei anderen (auch von den Bedingungen her durchaus besseren) Gesellschaften unter Umständen sogar eine passendere Absicherung geben. Diese ist jedoch bei spätem Abschluss mit einer Gesundheitsprüfung verbunden und läuft Gefahr, Ausschlüsse oder Zuschläge hinnehmen zu müssen. Da das ursprüngliche Eintrittsalter auch maßgebend für die neue Prämienberechnung ist, ist die dieses natürlich auch langfristig günstiger.

Wann ist ein Schüler berufsunfähig?

Der Schüler keinen „Beruf“ haben, sondern eben in der Schule unterrichtet werden, ist für die Leistung eine besondere Definition Voraussetzung. Diese findet sich in den Versicherungsbedingungen unter Abschnitt J. Dort heißt es:

„Berufsunfähigkeit bei Schülern im Sinne dieser Bedingungen liegt vor, wenn die versicherte Person sechs Monate ununterbrochen infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, außerstande gewesen ist, als Schüler am Unterricht an einer Schule ohne spezielle Förderung teilzunehmen, sowie es ohne gesundheitliche Beeinträchtigungen möglich war. Eine Schule mit spezieller Förderung ist zum Beispiel eine Förderer-oder Sonderschule.“

„Berufsunfähigkeit bei Schülern liegt nicht vor, wenn die versicherte Person in diesem Zeitraum eine andere ihrer Ausbildung und Erfahrung sowie bisheriger Lebensstellung entsprechende Tätigkeit konkret ausübt oder lediglich ein Schuljahr wiederholt.

Wir erbringen die Leistung solange die Voraussetzungen für die Berufsunfähigkeit bei Schülern fortbestehen, längstens bis zur Aufnahme einer Berufstätigkeit, eines Studiums oder einer beruflichen Tätigkeit (ausgenommen sind geringfügige Beschäftigungsverhältnisse zum Beispiel Minijobs oder ein-Euro-Jobs.”

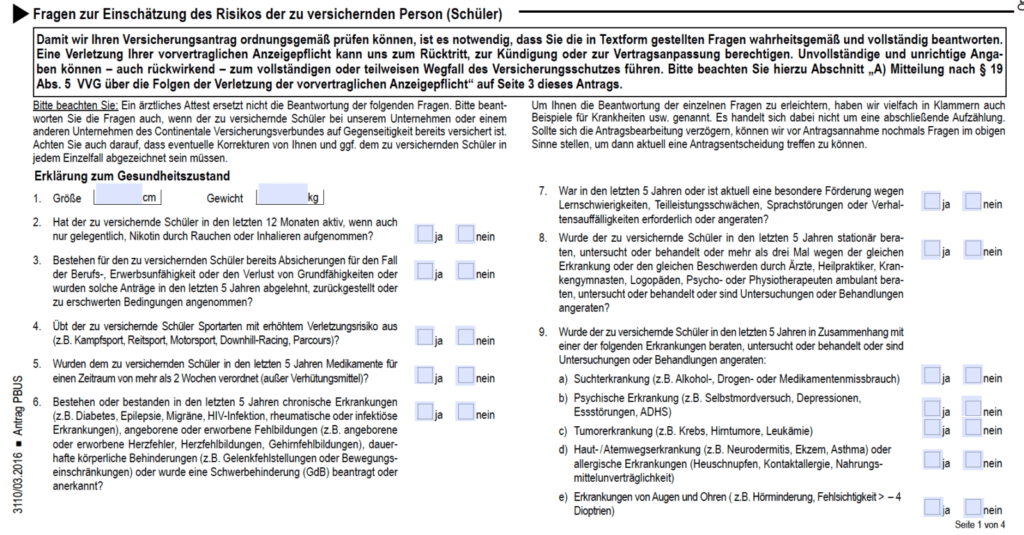

Spezielle Gesundheitsfragen in einem besonderen Antrag

Abweichend von dem normalen Antrag der kontinentalen hat diese einen speziellen Antrag für die „Premium BU Start Schüler“. Grundlage ist der Antrag mit der Druckstück Nummer “3110/03.2016”. Dieser ist speziell für Schüler und enthält einige abweichende Fragen. Doch schauen wir uns diese Fragen einmal im Detail an.

1.) Frage nach Größe und Gewicht

2.) Frage nach rauchen unter dem Inhalieren von Nikotin

3.) Die Frage beschäftigt sich mit bereits bestehenden Absicherungen, und abgelehnten oder mit Erschwerung angenommenen Anträgen in den letzten fünf Jahren.

4.) „Übt der zu versichernde Schüler Sportarten mit erhöhten Verletzungsrisiko aus? (Zum Beispiel Kampfsport, Reitsport, Motorsport, Downhill-Racing, Parcours)“ so weit ist die Frage unkritisch, jedoch ist es nur eine beispielhafte Aufzählung keinesfalls abschließen. Dabei besteht die Gefahr dass der Kunde bei der Antragstellung eine Sportart als nicht “mit erhöhtem Verletzungsrisiko“ verbunden ansieht.

5.) Frage nach Medikamenten in den letzten fünf Jahren oder über einen Zeitraum von mehr als zwei Wochen. Soweit unkritisch, da klar und einfach zu beantworten. In der Praxis wird die entscheidende Frage sein, wie der Versicherer bei einer Antwort mit “ja” reagiert. Gibt es ohne weitere Prüfung einer Ablehnung oder erfolgt dann eine detailliertere Prüfung und Nachfrage.

6.) Bestehen oder bestanden in den letzten fünf Jahren chronische Erkrankungen (zum Beispiel Diabetes, Epilepsie, Migräne, HIV-Infektion, rheumatische oder infektiöse Erkrankungen), angeborene oder erworbene Fehlbildungen (zum Beispiel….), Dauerhafte körperliche Behinderungen (…) oder wurde eine Schwerbehinderung beantragt oder anerkannt.

Besonders problematisch auch hier die beispielhaften Aufzählungen. Eltern sollten hier insbesondere darauf achten, sich bei den Kinderärzten alle dort gespeicherten Dauerdiagnosen zu besorgen und im Detail aufzulisten.

7.) „War in den letzten fünf Jahren oder ist aktuell eine besondere Förderung wegen Lernschwierigkeiten, Teilleistungsschwächen, Sprachstörungen oder Verhaltensauffälligkeiten erforderlich oder angeraten?“

Betrachtet man die Fragen genau, so reden wir hier von jedweder Nachhilfestunde.

Damit wird aus einer stationären Frage eine Frage, welche nahezu alles wissen will. Es geht um längerfristige ambulante Behandlungen, die auch bei einem Logopäden erfolgt sein können, was bei Kindern/Schüler in diesem Alter nichts ungewöhnliches ist.

9.) Wurde der zu versichernde Schüler in den letzten 5 Jahren im Zusammenhang mit einer der folgenden Erkrankungen beraten, untersucht oder behandelt oder sind Untersuchungen oder Behandlungen angeraten: (jetzt folgt eine Unterteilung in fünf Gebiete, Suchterkrankungen, psychische Erkrankungen, Tumorerkrankungen, Haut-/Atemwegserkrankungen, Erkrankungen von Augen und Ohren)

Fazit zu den Gesundheitsfragen: Auch oder gerade wenn es sich um einen speziellen Antrag für Schüler handelt, enthält dieser einige Fallstricke die eine besondere Aufmerksamkeit bei der Antragstellung bedeuten. Sprechen Sie unbedingt mit ihrem Kinderarzt und besorgen sich alle Diagnosen welche dieser in seiner Krankenakte gespeichert hat. Das geht natürlich auch für andere Behandler und Ärzte. Fragen zu Lernschwierigkeiten/Nachhilfe sind so zumindest bei anderen Versicherern noch nicht so weit verbreitet, bitte beantworten Sie auch diesen sehr sorgfältig.

Mehr Pakete für individuelle Absicherung?

Das neue Karrierepaket

Ergänzend zu dem eigentlichen Berufsunfähigkeitsvertrag lassen sich unterschiedliche Pakete kombinieren. Das Karrierepaket soll eine spätere Anpassung der BU Absicherung bieten und Zusatzleistungen sichern. Eine dieser Sonderleistungen ist zum Beispiel die zusätzliche Erwerbsminderungsrente bei Eintritt einer bedingungsgemäßen Erwerbsunfähigkeit, welche in den ersten fünf Jahren nach erstmaliger Aufnahme einer beruflichen Tätigkeit gezahlt wird. Die Rentenhöhe bei Erwerbsunfähigkeit beträgt 50 % der versicherten Berufsunfähigkeitsrente, ist jedoch auf einen Maximalbetrag von 500 € monatlich begrenzt. Die Leistungsdauer entspricht der Leistungsdauer des Hauptvertrages.

Diese Zusatzleistung soll das Fehlen von gesetzlicher Absicherung bei Erwerbsunfähigkeit ausgleichen.

Weiterhin bietet dieses Paket eine zusätzliche Form der Nachversicherung. Nach erfolgreichem Abschluss der Berufsausbildung oder eines Studiums hat die versicherte Person das Recht, die versicherte Rente (maximal 1000 €) zu verdoppeln. Zwingende Voraussetzung hierfür ist, dass die versicherte Person innerhalb von zwölf Monaten nach dem Abschluss eine Berufstätigkeit entsprechend der Berufsausbildung oder dem Studium aufnimmt und dieses nachweist. Die Versicherer waren gesamte Rente nach der Erhöhung ist auf einen Betrag von 24.000 € Jahresrente begrenzt.

Weiterhin bietet der Versicherer auf alle nach Versicherungen einen Rabatt von 5 %. Und noch ein weiterer Leistungsbestandteil ist in dem Karrierepaket enthalten, der sogenannte Qualifikationsbonus. Innerhalb von zwölf Monaten nach erfolgreichem Abschluss der Berufsausbildung, einer Meisterprüfung oder eines Studiums durch die versicherte Person kann diese verlangen, dass die individuelle Risikoeinstufung unter Berücksichtigung der persönlichen Berufsmerkmale erneut überprüft wird. Das ist ja durchaus positiv, denn so kommt der Versicherte unter Umständen in den Genuss von niedrigeren Beiträgen, eine neue Gesundheitsprüfung wird hierfür nicht verlangt.

Interessant ist jedoch der folgende Satz:

„Führt die Überprüfung zu einer Beitragssenkung, beginnen die Fristen bezüglich der Verletzung der Anzeigepflicht im Hinblick auf die Angaben zur Risikoeinstufung neu zu laufen.“

In der Praxis bedeutet das also, der Schüler der mit zehn Jahren einen entsprechenden Vertrag abschließt, dann zum Ende des 21. Lebensjahres seine Berufsausbildung beendet hat und den Vertrag in eine günstigere Berufsgruppe eingestuft haben möchte, für den beginnen dann die Fristen für die Verletzung der Anzeigepflicht erneut. Wer auch immer dieses in die Bedingungen geschrieben hat, ohne Hintergedanken erfolgte das garantiert nicht. Mit dieser Klausel kann keinem Kunden ruhigen Gewissens geraten werden, eine Beitragssenkung zu verlangen.

Anmerkung: Nach einigen Diskussionen im Kollegenkreis kann man diese Klausel so und so sehen. Mein man es gut mit dem Kunden, so ist diese Klausel nur auf die Angaben zur Berufsausbildung und die Einstufung in die richtige Berufsgruppe zu verstehen. Unterstellt man dem Versicherer etwas Böses, so klingt es so, als beginne die Anzeigepflicht für den Gesamtvertrag neu. Egal wie man es sehen will, es ist unglücklich formuliert und hätte deutlicher erklärt werden können.

Das Plus Paket

Bei dem zweiten Paket geht es um Leistungserweiterungen bzw. Verbesserungen in dem Leistungsbezug. Der erste Baustein versichert eine (vorgezogene) Leistung bei Vorliegen von Arbeitsunfähigkeit. Ist der (Schüler?) versicherte sechs Monate ununterbrochen arbeitsunfähig und ist dieses durch einen Facharzt bescheinigt, so wird der Vertrag beitragsfrei gestellt und eine Rente in Höhe der versicherten Berufsunfähigkeitsrente gezahlt. Weitere Voraussetzung ist es, dass gleichzeitig ein Antrag auf Leistungen wegen Berufsunfähigkeit gestellt wird. Diese Leistung ist auf einen Zeitraum von 18 Monaten begrenzt, wobei die 18 Monate für alle Leistungsfälle während der gesamten Vertragslaufzeit gelten.

Eine weitere „Plus Leistung“ ist das sogenannte Pflege-Sofortkapital. Liegt eine Pflegebedürftigkeit im Sinne der Versicherungsbedingungen vor, so wird ein einmaliges Kapital in Höhe von sechs versicherten Berufsunfähigkeitsrente gezahlt. Interessant ist zudem, dass eine Leistung auch erbracht wird wenn nicht die versicherte Person selbst pflegebedürftig wird. So heißt es in den Bedingungen:

„Wird ein naher Angehöriger der versicherten Person während der vertraglichen Versicherungsdauer der Berufsunfähigkeitsversicherung- in den ersten drei Versicherungsjahren aufgrund eines Unfalls oder- nach Ablauf der ersten drei Versicherungsjahre pflegebedürftig, zahlen wir ein Pflege-Sofortkapital in Höhe von sechs Versicherten monatlichen Berufsunfähigkeitsrenten.”

Wer ein naher Angehöriger ist, wird später definiert. Hierbei handelt es sich um verheiratete Ehegatten oder Lebenspartner im Sinne des Lebenspartnerschaftsgesetzes, sowie kindergeldberechtigte Kinder der versicherten Person. Auch hier kann man hervorragend darüber diskutieren, wie sinnhaft so eine Leistung ist.

Als dritten Baustein dieses Paketes ist noch eine Option zum Abschluss einer Risikolebensversicherung enthalten. Die Todesfallleistung darf dabei maximal das zehn fache der versicherten jährlichen Berufsunfähigkeitsrente betragen und insgesamt nicht mehr als 250.000 € hoch sein. Der Abschluss der späteren Risikolebensversicherung erfolgt zu den dann gültigen Berechnungsgrundlagen und den dann geltenden Tarif. Nach Versicherungen oder dynamische Erhöhungen sind hierbei später ausgeschlossen.

Auch hier hat man wieder eine No-Go Klausel eingebaut, denn auch hier beginnen die Rechte bei Verletzung der torvertraglichen Anzeigepflicht erneut zu laufen. Doch nicht das jetzt denken jeder könnte dieser abschließen, es sind Voraussetzungen/Ereignisse an den Abschluss geknüpft. Sie müssen nachweisen dass sie entweder eine Immobilie erworben haben die selbst bewohnt wird, ihr Kind geboren ist oder ein solches adoptiert wurde. Nein, ich habe keine weiteren Kriterien vergessen, das waren die drei einzigen.

Ebenfalls erlischt das Recht auf den Abschluss der Risikoversicherung, wenn seit dem Vertragsbeginn 15 Jahre vergangen sind, die versicherte Person älter als 45 ist oder der Versicherungsfall bereits eingetreten ist.

Rekapitulieren wir einmal. Der zehnjährige Schüler der mit dem Produkt angesprochen wurde, muss mit 25 eine selbst bewohnte Immobilie gekauft haben oder zumindest ein Kind muss geboren oder adoptiert sein. Wie wahrscheinlich das ist, mag sich jeder selber ausmalen.

Das Pflegepaket

Aller guten Pakete sind drei, und so gibt es noch ein Pflegepaket. Dieses regelt einen Leistungsbezug aus der Berufsunfähigkeitsversicherung, für den Fall der Pflegebedürftigkeit. Anders als der Eintritt der Pflegebedürftigkeit und damit der Bezug eine Berufsunfähigkeitsrente bis zum Ablauf des Vertrages, lässt sich hiermit eine lebenslange Pflegerente versichern. Die Pflegerente entspricht anfänglich von der Höhe der Berufsunfähigkeitsrente, wobei eine eventuell vereinbarte Leistungsdynamik in der BU explizit ausgeschlossen ist. Weiterhin ist die Rente auf maximal 42.000 € jährlich begrenzt.

„Sie können“ schreibt der Versicherer weiter, ohne erneute Gesundheitsprüfung einmalig eine Pflegerentenversicherung bei der Continentale Lebensversicherung abschließen. Der Abschluss ist nur möglich, sofern keine lebenslang Pflegerente erbracht wird und die Berufsunfähigkeitsversicherung weder gekündigt noch beitragsfrei gestellt wurde. Die Höhe der jährlichen Pflegerente darf die Höhe der zuletzt im Rahmen der Berufsunfähigkeitsversicherung versicherten Rente nicht übersteigen und ist auf 24.000 € jährlich limitiert.

Der zu zahlende Beitrag wird entsprechend der dann gültigen Pflegerentenversicherung und der Risikoeinstufung der versicherten Person bei der Berufsunfähigkeitsversicherung (insbesondere Zuschläge und Ausschlüsse) berechnet.

Die Pflegerentenversicherung kann zum Ablauf der vereinbarten Berufsunfähigkeitsversicherung, vor Ablauf der vereinbarten Berufsunfähigkeitsversicherung und frühestens fünf Jahre nach dem vereinbarten Versicherungsbeginn, nach Ablauf der vereinbarten Versicherungsdauer der BU und zum Wegfall der Zahlung der lebenslangen Pflegerente abgeschlossen werden. Die Berufsunfähigkeitsversicherung setzt sich automatisch als Pflegerentenversicherung fort, sofern sie zum Ende der vereinbarten Versicherungsdauer beitragspflichtig ist und die noch keine aufgeschobene Pflegeversicherung abgeschlossen haben. Wenn Sie das nicht möchten, können/müssen Sie binnen vier Wochen widersprechen.

(Mein) Fazit

Die Continentale geht mit dem Produkt für Schüler sicherlich in die richtige Richtung, denn leider ist der Markt für diese Produkte noch zu dünn besät. Der Versicherungsschutz gegen das Risiko der Berufsunfähigkeit, insbesondere gegen das zukünftige Risiko der Berufsunfähigkeit, ist heute nur bei sehr wenigen Versicherern vernünftig absichert war. Das Problem ist dabei gar nicht die Prüfung auf einer Erwerbsminderung während der Schulzeit, sondern die Frage ob der-/diejenige später überhaupt einen entsprechenden Versicherungsschutz bekommen kann.

Weitere Unterlagen und Informationen

Vollständige Versicherungsbedingungen Continentale Lebensversicherung, Premium BU, PBUS, PEUS, Stand 3/2016

Antrag Premium BU Start Schüler, Stand 3/2016

Antrag Continentale Berufs- und/ oder Erwerbsunfähigkeit, Stand 3/2016

Ich bin auch der Meinung, dass eine Berufsunfähigkeitsversicherung so früh wie möglich abgeschlossen werden soll. Für meinen Sohn, er ist jetzt 17 Jahre alt geworden und wird im Sommer eine Ausbildung beginnen, habe ich vor kurzem erst solch eine Versicherung abgeschlossen. Denn man weiß nie was passieren wird.