In den kommenden Wochen werden viele von Ihnen Post bekommen. Die Beitragsanpassung in der PKV liegt im Briefkasten oder Ihrem Online-Postfach des Versicherers. In den nächsten Tagen werden daher einige “windige Berater” die Kunden anrufen und die Gespräche enden oft mit “Ich habe da eine Alternative, Sie müssen dann wechseln zu Versicherer XYZ.”

Warum es ein fataler Fehler sein kann, übereilt nach der Beitragsanpassung in der PKV zu wechseln und wann ein solcher Wechsel dennoch sinnvoll sein kann, das schauen wir uns gemeinsam heute in diesem Beitrag an.

Zuerst aber möchte ich Sie noch auf meinen (zugegeben recht langen Beitrag) zur Beitragsanpassung in der PKV hinweisen. Hier habe ich nicht nur die Hintergründe beschrieben, sondern auch den Vergleich zu der gesetzlichen Krankenkasse (GKV) und einen Ausblick wie dieses in Zukunft weitergehen wird und kann.

Doch nun schauen wir uns konkret an, was Sie genau tun können um eine solche Anpassung entweder abzumildern, oder aber generell eine Änderung der Tarife und Bausteine zu überlegen.

Beitragsanpassung in der PKV – diese Fragen sollten Sie sich jetzt stellen

Zuerst einmal sind Fakten und Zahlen wichtig, um überhaupt seriös und sinnvoll eine solche Anpassung bewerten zu können. Dabei sollten Sie sich einige Fragen stellen, ohne diese kann Ihnen kein Berater sinnvoll helfen und Tipps geben. Nur wenn Sie sich über die Fragen Gedanken machen und klar ist, was Ihnen wichtig ist, nur dann werden Sie gemeinsam mit Ihrem Berater Lösungen suchen und finden. Beantworten Sie sich daher folgende Fragen zunächst für sich:

- Seit wann sind Sie in dem derzeitigen Tarif versichert?

- Seit wann sind Sie bei dem Versicherer? Gab es vorher schon einen anderen Tarif?

- Gelten die Kriterien, die beim Abschluss galten, auch heute noch?

- Hat sich der Familienstand, die Anzahl der Kinder oder der berufliche Status verändert?

- Hat Ihr Tarif Bausteine zur Beitragsentlastung im Alter?

- Gibt es weitere Tarifbausteine die optional gewählt wurden?

- Wie weit nutzen Sie den Arbeitgeberzuschuss aus?

- Wie hoch ist aktuell Ihr Beitrag (nach Anpassung) in der Krankenversicherung und in der Pflegeversicherung?

Beitragsanpassung in der PKV – Antworten und Hinweise auf Ihre Fragen

Nachdem Sie sich nun die Fragen beantwortet haben und damit die Fakten “auf dem Tisch” liegen, lassen sich nun auch weitere Handlungsempfehlungen geben. Warum die einzelnen Fragen wichtig sind, schauen wir uns nun mit dem Blick auf die Antworten an.

Seit wann sind Sie in dem derzeitigen Tarif versichert? – Welche Welt gilt?

Diese Frage ist deshalb wichtig, weil damit auch die Tarifgeneration klar ist. Dabei gibt es im Wesentlichen drei Zeitpunkte, welche bei der Beurteilung wichtig sind.

Abschluss vor 2000: (ALTE WELT)

Der Vertrag besteht in der “ganz alten” Welt. Hier gab es die Unterscheidung zwischen den Geschlechtern ebenso, wie auch keinen gesetzlichen Zuschlag. Dieser 10%-ige Zuschlag in der privaten Krankenversicherung (der gesetzliche Zuschlag) wurde im Januar 2000 für alle Versicherten eingeführt und ist für Neuabschlüsse seitdem verpflichtend. Mehr Informationen dazu, wie lange dieser zu zahlen ist und was ab Vollendung des 60. und 65. Lebensjahres mit dem angesparten Geld passiert, finden Sie hier im Beitrag.

Sollten Sie damals schon privat versichert gewesen sein, also im Januar 2000, dann konnten Sie selbst entscheiden und wählen, ob Sie den gesetzlichen Zuschlag auch zahlen wollten. Dieser Baustein wurde dann (langsam ansteigend) in den Vertrag integriert und Sie zahlen auch- wie Neukunden- heute 10% als zusätzlichen Sparbeitrag.

Abschluss vor 2009: (ALTE WELT)

Der Vertrag besteht in der sogenannten alten Welt. Hier wurden die Tarife nach Geschlechtern kalkuliert, Frauen zahlten einen anderen Beitrag im Vergleich zu Männern. Auch galt hier, Altersrückstellungen in dem Tarif sind bei einem Versichererwechsel nicht übertragbar.

Verlassen Sie als Versicherter vor 2009 das Unternehmen, so verbleiben die angesparten Rückstellungen in dem Kollektiv Ihres alten Unternehmens. Diese, als Stornogewinne bezeichneten, Gelder kommen somit allen anderen Versicherten in dem Kollektiv zugute. Überspitzt bedeutet das, verlassen ganz viele Kunden ganz schnell den Tarif und Versicherer und waren alle vor 2009 versichert, so profitieren die verbleibenden von zusätzlichem Geld.

In diesen Tarifen wird als KEIN Übertragungswert gebildet.

Ein weiterer Unterschied. Hier gilt im Alter die Option Standardtarif. Ein Tarifmodell welcher auf den Höchstbeitrag der GKV begrenzt ist und in welchem im Alter die Altersrückstellungen angerechnet werden. Somit ergeben sich hier teils große Anrechnungen und kleine Beiträge im Alter.

Abschluss zwischen 2009 und 2012: (NEUE WELT)

In dieser Tarifwelt, welche auch als “Neue Welt” bezeichnet wird, werden Übertragungswerte gebildet. Hier können also die Versicherte bei einem Wechsel des Unternehmens (anteilig) Altersrückstellungen mitnehmen. Auch diese Tarife sind noch geschlechterabhängig kalkuliert.

Diese verbleiben somit nicht mehr einfach so als Stornogewinne, sondern Sie übertragen einen Teil des Geldes auf Ihren neuen Vertrag.

Auch die Modelle im Alter haben sich geändert. Wer nach dem 1.1.2009 den Versicherer gewechselt oder in die PKV neu eingetreten ist, der hat keinen Zugang zum Standardtarif. Diese Versicherten haben daher einen Zugang zum Basistarif. Auch hier gilt die gleiche Schutzfunktion wie schon im Standardtarif. Dabei kann bei Hilfebedürftigkeit ein Zuschuss gewährt werden.

Abschluss zwischen 2009 und 2012: (UNISEX WELT)

In dieser neuen UNISEX Tarifwelt gibt es keinen Unterschied mehr zwischen Männern und Frauen. Das Geschlecht beeinflusst den Beitrag nicht.

Die Altersrückstellungen sind auch in dieser UNISEXWELT übertragbar. Bei einer Kündigung und einem Wechsel des Versicherers werden die angesparten Rückstellungen zu großen Teilen übertragen und so an den neuen Versicherer mitgegeben.

In dieser Tarifwelt wird der Garantiezins erstmals abgesenkt. Während VORHER noch der Rechnungszins in der Bisexwelt bei 3,5% lag (die aufgrund anhaltender Niedrigzinsen immer schwerer erreichbar sind), einigten sich die Unternehmen hier auf einen Zins von 2,75%.

Hinweis: In heute existierenden Tarifen und auch mit der Anpassung 2021 wurde dieser Zins weiter reduziert. Am Markt finden sich heute durchaus Unternehmen, welche nur noch mit einem Rechnungszins von 1,95 bis 2,5% kalkulieren, welche nach Auffassung der Aktuare auch langfristig erreichbar sein sollen.

Die Alterslösung ist auch hier der sogenannte Basistarif, welcher auch in der Unisexvariante vorhanden ist.

Seit wann sind Sie bei dem Versicherer? Gab es vorher schon einen anderen Tarif?

Diese Frage ist wichtig, da zum Beispiel durch den Wechsel des Unternehmens oder auch den Wechsel innerhalb der Versicherer eine andere Grundlage gelten kann.

Somit ist es nicht nur wichtig zu wissen, wann Sie in Ihren Tarif heute gewechselt sind, sondern auch wie die Historie aussieht. Erst wenn klar ist, wie Ihr Krankenversicherungsverlauf ab 2000 aussah, lassen sich hier sinnvoll und seriös Tipps geben.

Gelten die Kriterien, die beim Abschluss galten, auch heute noch?

Diese Frage sollten Sie sich generell und immer wieder stellen. Ein Vertrag in der Krankenversicherung ist nicht in Stein gemeißelt. Nur weil es bei dem Abschluss, welcher oft Jahre oder Jahrzehnte zurückliegt, Auswahlkriterien gab die damals richtig waren, müssen diese heute nicht mehr gelten.

Haben sich Ihre Ansprüche verändert? Sind Leistungen die Ihnen damals wichtig waren heute nicht mehr relevant? Dann ändert sich auch der Anspruch an den Versicherer und der Tarif kann mehr oder weniger gut passen. Ein Tarifwechsel innerhalb der Gesellschaft kann hier eine Lösung sein.

Auch wenn damals der Tarif “einfach so und ohne große Kriterienauswahl” mal schnell abgeschlossen wurde, kann es sinnvoll sein die Leistungen neu zu überprüfen.

Hat sich der Familienstand, die Anzahl der Kinder oder der berufliche Status verändert?

Vorher konnten Sie Kinder nahezu ausschließen, jetzt kam dann doch der Partner/ die Partnerin fürs Leben und im Anschluss wollen/ wollten oder haben Sie bereits Kinder?

Dann beeinflusst das die Tarifauswahl ebenso, wie der Wegfall von Kindern aus dem eigenen Schutz. Auch wenn die Kinder älter werden, Studium oder Ausbildung beginnen oder wieder einen Anspruch auf Familienversicherung haben, auch dann sollten Sie den Schutz überprüfen und anpassen.

Optionsrechte, welche einige Versicherer hier in den Tarifen oder mit Bausteinen anbieten, spielen eine Rolle und helfen bei der Entscheidung.

Hat Ihr Tarif Bausteine zur Beitragsentlastung im Alter? Gibt es weitere Tarifbausteine die optional gewählt wurden?

Gleiches gilt für Bausteine in dem Vertrag. Bei Abschluss können die Kriterien andere gewesen sein und die Auswahl hat sich vielleicht verändert. Nur wenn diese überprüft und angepasst werden, nur dann können die Tarife weiterhin passend sein.

Bausteine können eine Möglichkeit seins, den Tarif wieder etwas “passender zu machen.”

Wie weit nutzen Sie den Arbeitgeberzuschuss aus? Wie hoch ist aktuell Ihr Beitrag (nach Anpassung) in der Krankenversicherung und in der Pflegeversicherung?

Veränderungen bei dem Arbeitgeberzuschuss führen auch zu einem veränderten Vertrag und der Notwenigkeit diesen zu optimieren.

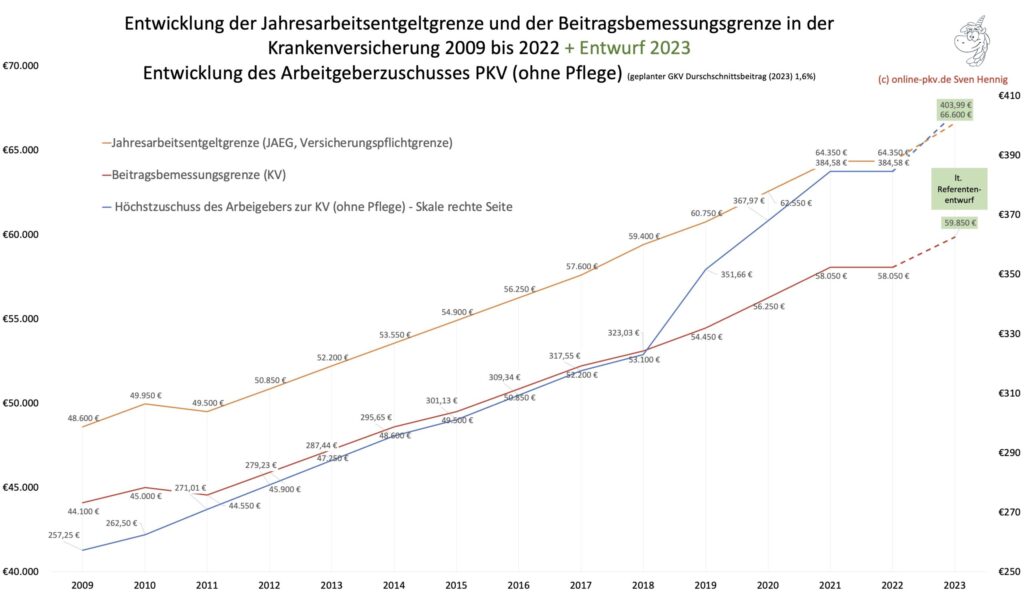

Der Arbeitgeberzuschuss hat sich, wie die Beitragsbemessungsgrenze, stetig erhöht. Größere Sprünge gab es zum durch die Wiedereinführung der paritätischen Versorgung.

Doch nachdem wir nun alle Eckdaten geklärt haben, Sie Fakten und Informationen gesammelt, stellt sich die Frage wie und was Sie genau tun sollten und was Sie besser lassen sollten.

Beitragsanpassung in der PKV – das sollten Sie jetzt tun

Zuerst einmal, und das ist auch mit der wichtigste Rat, nichts überstützen. Zuerst schauen Sie sich dann den Beitrag in Bezug auf den Arbeitgeberzuschuss an.

Ist Ihr Beitrag kleiner oder gleich 806 € für die KRANKENVERSICHERUNG? Dann bekommen Sie auch weiterhin 50% Zuschuss zu Ihrem Beitrag. Dabei kommt der Beitrag für die Pflegeversicherung und der Zuschuss dazu noch dazu, dieser ist nahezu immer 50%, da der Höchstbeitrag nicht erreicht wird.

Dann wäre zu prüfen und zu überlegen, wie viel Leistungen/ Mehrleistungen gegenüber dem GKV Schutz bestehen (und was genau hiervon benötigt und gewünscht wird).

Ergänzend: Bekommen Sie zum Beispiel 15% Beitragsanpassung in Ihrem GESAMTvertrag, so ist ein Teil davon eine Erhöhung Ihres SPARanteils, dem Gesetzlichen Zuschlag. Nehmen wir an ein Haupttarif wird von 800 € auf 900 € erhöht. In den 800 € sind 10% gesetzlicher Zuschlag enthalten (727+73). In den 900 € auch (818 + 82). Also sind 9 € der Anpassung die Erhöhung des Gesetzlichen Zuschlags, der Ihnen als Guthaben verbleibt.

Nehmen wir ein Beispiel, eines heute 33 Jährigen Versicherten.

Wollen wir die Leistungen der GKV durch Zusatzversicherungen bestmöglich aufstocken und damit den Leistungsumfang somit an einen Hochleistungstarif wie zum Beispiel den EXPERT+ der Barmenia anpassen, dann benötigen wir:

- ambulante Ergänzung + “Mehr Sehen Tarif” = 44,50 € monatlich

- stationäre Ergänzung (Einbett + Wahlarzt) = 54,11 € (Komf.1 mit Altersrückstellung)

- Zahn Ergänzung Zahn 100 + Vorsorge = 31,50 €

- Krankentagegeld 30 € (Aufstockung zur GKV 110 €) = 16,50 €

- GESAMTBEITRAG: 146,16 €

Zu diesem Betrag kommt natürlich der Höchstbeitrag (der Arbeitnehmeranteil) der gesetzlichen Krankenkasse. Dieser steigt bei dem durchschnittlichen Zusatzbeitrag 2021 auf einen Anteil von

Krankenversicherung GKV (inkl. max. der Hälfte von 1,6% ZUSATZbeitrag) max. 403,99 EUR

zzgl. als kinderloser Versicherter max. 93,51 € (76,06+17,45) in der Pflegeversicherung

GESAMT: 497,50 € Arbeitnehmeranteil GKV

Sollten Sie also den TOP Schutz der Barmenia (hier aus unserem Beispiel) mit der GKV vergleichen wollen, so können Sie das recht einfach tun. Nehmen Sie den Beitrag nach der Beitragsanpassung (zum Beispiel 800 € + 60 € Pflege). In der PKV bekommen Sie dann 400 + 30 € Zuschuss, es bleiben also EIGENANTEIL: 430 €.

Zum Vergleich in der GKV + Zusatzschutz liegt der EIGENANTEIL GKV bei 146 € (Zusatzvers.) und 497,50 € = 643,50 €.

Bei anderen Tarifen und anderen Gesellschaften kann die Rechnung anders aussehen. Gerade wenn der Schutz in der PKV nicht so leistungsfähig ist oder Sie dabei Leistungen nicht mehr brauchen, ändert sich diese Betrachtung etwas. Daher muss und sollte es individuell geprüft und berechnet werden.

Mit einer Anpassung des Tarifes, der Selbstbeteiligung oder anderer Tarifwechsel lassen sich die Optionen ausloten und gemeinsam mit Ihrem Berater entscheiden was passieren kann und soll.

Umstellung auf Jährliche Zahlweise und Vorauszahlung

Auch die Umstellung der Zahlweise kann eine Möglichkeit der Ersparnis sein. Einige Unternehmen geben einen Rabatt bei jährlicher Zahlweise. Hier einige Beispiele:

- ARAG, BARMENIA, NÜRNBERGER KV, Gothaer = 4% Nachlass

- CONCORDIA, HALLESCHE, HANSE MERKUR, MÜNCHENER VEREIN = 3% Nachlass

- AXA = 2% Nachlass

- SDK, SIGNAL = 1% Nachlass

- RuV = 0,5% Nachlass

- KEIN NACHLASS geben derzeit: ALLIANZ. ALTE OLDENBURGER, BBKK, UKV, Debeka, DKV, LKH, UNIV

Dazu lesen Sie bitte auch meinen Artikel zur VORAUSZAHLUNG und Steuerersparnis.

Beitragsanpassung in der PKV – und das sollten Sie lassen

Egal was Ihnen ein Berater rät. Niemals sollten Sie voreilig kündigen, voreilig wechseln oder andere Handlungen überstürzt vornehmen. Auch ein Tarifwechsel hat eben nicht nur Vorteile. Bedenken Sie bitte bei dem Wechsel innerhalb der Gesellschaft auch die Faktoren wie:

- wann war die letzte Anpassung im Zieltarif?

- welche Leistungen geben Sie auf?

- wie verändert sich die Selbstbeteiligung?

- was sind die vordergründigen Wechselmotive?

Bedenken Sie bitte auch, dass Sie bei einem Tarifwechsel nicht ohne Weiteres in den Tarif zurückkommen. Leistungen auf die Sie heute verzichten, lassen sich nicht ohne Gesundheitsprüfung wieder einschließen.

Bevor Sie kündigen und neu Abschließen

Auch eine Kündigung und ein neuer Abschluss kann sinnvoll und richtig sein, ist es aber in den meisten Fällen nicht. Auch hier gilt zunächst zu prüfen, ob und wie der neue Tarif die Leistungen und Wünsche abdeckt, welche HEUTE bestehen.

Je nach Tarifgeneration lassen sich die Übertragungswerte mitnehmen und somit auch Altersarückstellungen “retten”. Damit dieses etwas deutlicher wird. Bei einem 43jährigen Kunden, welcher 3 Jahre versichert war in einem TOP Tarif, wurden laut Bescheinigung der Übertragungswerte knapp 10.000 € angesammelt.

In unserem Beispiel führen die mitgebrachten Übertragsungwerte von knapp 10.000 € somit zu einer monatlichen Beitragssenkung von 40 €. Die Übertragungswerte welche Sie angesammelt haben sind abhängig vom Alter und der Laufzeit, ebenso wie von dem Alter bei Abschluss.

Bevor Sie also etwas unternehmen, wenden Sie sich an Ihren Berater und überlegen gemeinsam was der passende Weg ist. Ob ein Tarifwechsel, erstmal alles so lassen oder ein Gesellschaftswechsel, eines haben alle Modelle gemeinsam.