Das Oberlandesgericht Karlsruhe hatte sich mit einem Fall zu beschäftigen, den das Landgericht Modbach (Az. 1 O 39/12) zunächst zur Entscheidung vorliegen hatte. In dem Verfahren selbst wird die Frage was Arglist ist und wann der Tatbestand dieser erfüllt ist, eine hohe Bedeutung haben. Es geht um einen bestehenden Schutz für die finanziellen Folgen der Berufsunfähigkeit, aus dessen Vertrag der Kläger (der Versicherte) hier Leistungen beanspruchen will. Eine Entscheidende Bedeutung ob er dieses auch kann, kommt der Bewertung der Antragsfragen zu, doch zunächst einmal der Reihe nach.

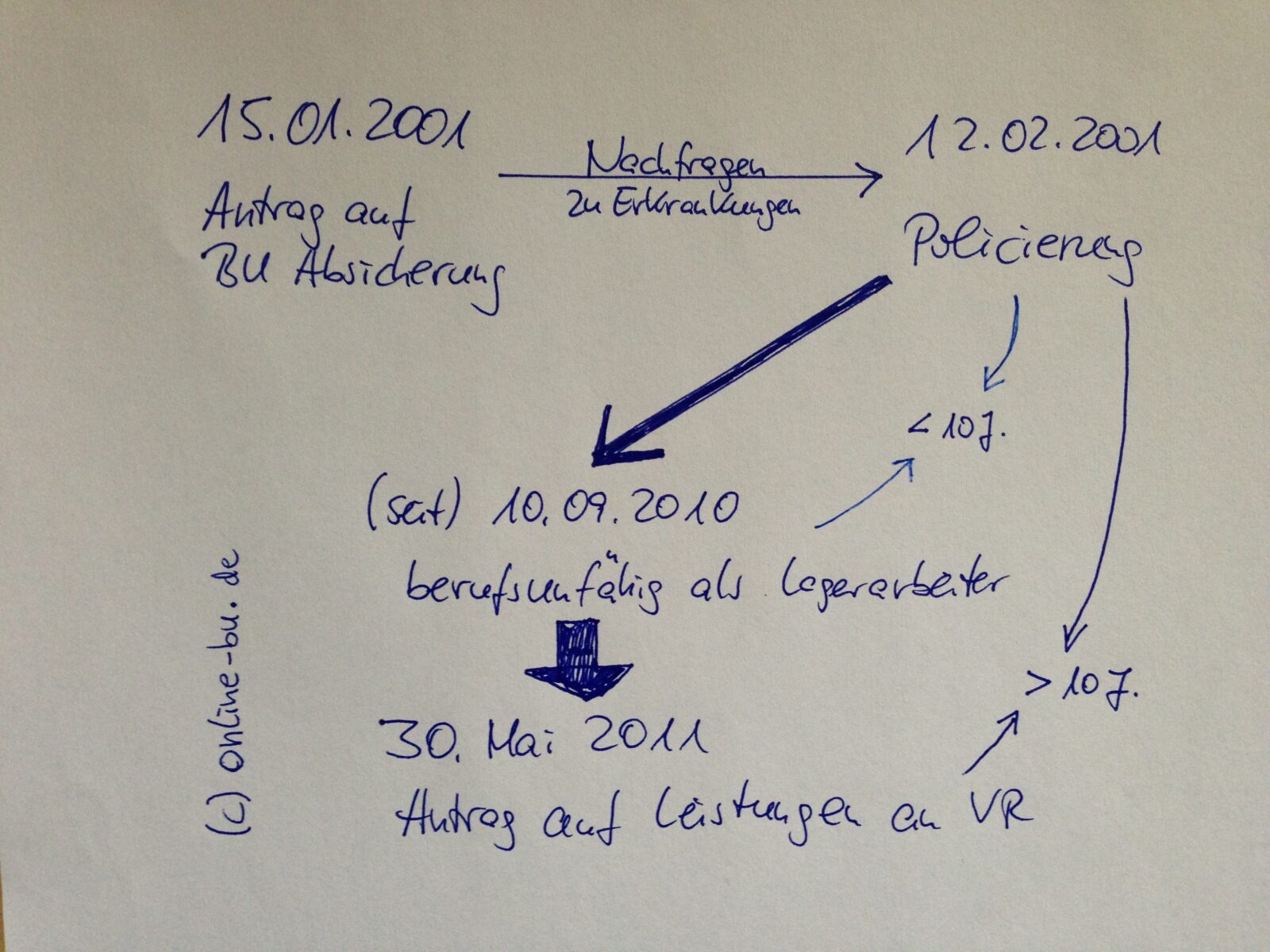

Der Kläger, geboren 1969 und als Lagerarbeiter tätig, beantragte am 15. Januar 2001 bei der Beklagten eine Versicherung mit einer monatlichen Berufsunfähigkeitsrente. In diesem wurde, wie üblich, entsprechende Antragsfragen gestellt, welche den Gesundheitszustand der letzten 10 Jahre vor Antragstellung abfragten bzw. Untersuchungen durch Ärzte der letzten 5 Jahre wissen wollten. Die erste Frage beantwortete der Kläger mit nein und gab bei der 2. lediglich eine Angina an.

Wie üblich machte der Versicherer von seinem Nachfragerecht Gebrauch und erhielt als ergänzende Angabe “Halserkrankung” genannt. Daraufhin wurde der Antrag am 12. 02. 2001 policiert und sah eine Rente von damals 1.200 DM und eine 5%ige dynamische Erhöhung pro Jahr vor.

Es kam wie es kommen musste…

Nach dem Leistungsantrag nutzte der Versicherer sein Recht, und forschte zu den gemachten Gesundheitsangaben nach. Dabei kamen eine ganze Reihe von Erkrankungen heraus, die der Kunde in dem Antrag bei seinem Makler nicht angegeben hatte. Hier mal eine Aufstellung dessen, was “vergessen” wurde:

– vom 23.03.1994 bis zum 26.03.1994 war der Kläger wegen eines Schultertendinos und eines Überlastungssyndroms 4 Tage arbeitsunfähig geschrieben;

– vom 29.03.1994 bis zum 31.03.1994 war der Kläger wegen Konjunktivitis drei Tage arbeitsunfähig geschrieben;

– vom 27.10.1996 bis zum 08.11.1996 war der Kläger wegen einer Hämorrhoidalthrombose 13 Tage arbeitsunfähig geschrieben;

– vom 15.09.1997 bis zum 20.09.1997 war der Kläger wegen Lumbago 6 Tage arbeitsunfähig geschrieben;

– vom 25.09.1997 bis zum 26.09.1997 war der Kläger wegen Lumbago 2 Tage arbeitsunfähig geschrieben;

– vom 28.12.1998 bis zum 30.01.1999 war der Kläger wegen Analthrombose 34 Tage arbeitsunfähig geschrieben. Es fand eine Öffnung der Thrombose mit einem ambulanten Schnitt statt;

– vom 29.11.1999 bis zum 24.12.1999 war der Kläger wegen einer Perianalvenenthrombose, eines Perianalekzems und Hämorrhoiden 26 Tage arbeitsunfähig geschrieben. Nach anfänglich konservativer Behandlung war die Analthrombose perforiert;

– vom 01.01.2001 bis zum 05.01.2001 war der Kläger wegen akuter Pharyngitis 4 Tage arbeitsunfähig geschrieben.

Auch wenn ich verstehen kann, das eine Erkrankung die als unbedeutend wahrgenommen wird (eine Erkältung z.Bsp.) vergessen wird, so ist dieses bei mehr als einem Monat Krankschreibung und das gerade mal 2 Jahre vor der Antragstellung, schon eher eigenwillig. Auch die Krankschreibung 7(!) Tage vor dem stellen des Antrages kann kaum vergessen werden, auch wenn es sich dabei nur um eine Halsentzündung gehandelt habe.

Daher machte der Versicherer von seinem Recht gebrauch und verweigerte die Leistung aus dem Vertrag. Dazu erklärte der Versicherer am 09. 11. 2011 die Anfechtung des Vertrages wegen arglistiger Täuschung. Hätte der Versicherer bei Antragstellung von den Vorerkrankungen gewusst, so wäre das Risiko nicht, oder nur mit Ausschlüssen und Zuschlägen angekommen worden.

Der Kläger trägt jedoch vor, er seie sich keiner Schuld bewusst und habe sich an die oben genannten Vorerkrankungen am 15. 1. 2001 nicht mehr erinnern können. Das erschien den Richtern auch deshalb unglaubwürdig, da Vorerkrankungen seiner Frau angegeben worden sind, an die habe er sich erinnert. Zudem sei, so die Richter weiter, auch nicht nachvollziehbar,

warum er geglaubt haben könnte, diese Erkrankungen nicht angeben zu müssen. Das gelte insbesondere vor dem Hintergrund der jeweils eingetretenen Arbeitsunfähigkeit. Nach dem Ergebnis der Beweisaufnahme sei davon auszugehen, dass dem Kläger seine Krankheiten jeweils bewusst gewesen seien und ihm die Gesundheitsfragen vollständig vorgelegt wurden.

Arglist ist vom Versicherer zu beweisen

Eine Anfechtung eines Vertrages ist jedoch immer kompliziert, wenn dem Versicherten ein arglistiges Handeln vorgeworfen wird. Daher kommt der Urteilsbegründung hier eine besondere Bedeutung zu, wie ich finde. Die Richter nehmen in der Begründung ausführlich zu dem Thema Stellung und so heisst es dann:

“Von einem arglistigen Verhalten ist auszugehen, wenn der Täuschende weiß oder damit rechnet und billigend in Kauf nimmt, dass er unzutreffende Angaben macht, und dass dadurch bei dem Empfänger seiner Erklärung eine falsche Vorstellung entsteht und diese ihn zu einer Erklärung veranlasst, die er bei richtiger Kenntnis der Dinge nicht oder nicht so abgegeben haben würde. Das Tatbestandsmerkmal der Arglist erfasst nicht nur ein Handeln, das von betrügerischer Absicht getragen ist, sondern auch solche Verhaltensweisen, die auf bedingten Vorsatz im Sinne eines „Fürmöglichhaltens“ reduziert sind und mit denen kein moralisches Unwerturteil verbunden sein muss (BGH NJW 2001, 2326; OLG Karlsruhe NJW-RR 2006, 463).”

Und weiter, mit Bezug auf die angegebene Angina im Antrag:

“Arglistig täuscht im Sinne des § 123 BGB damit nur derjenige, dem bei der Beantwortung der Fragen nach dem Gesundheitszustand oder früherer Behandlungen auch bewusst ist, dass die Nichterwähnung der nachgefragten Umstände geeignet ist, die Entschließung des Versicherers über die Annahme des Vertragsangebots zu beeinflussen (OLG Karlsruhe NJW-RR 2006, 463).”

Besonders wichtig ist aber in diesem Zusammenhang die Tatsache, dass die Richter bei der Angabe von harmloseren Erkrankungen davon ausgehen, das dem Kunden die Tragweite seines Handelns bewusst war. Wer sich an eine Angina erinnert, der kann unmöglich eine Krankschreibung über einen Monat vergessen, so die Argumentation der Richter.

“Hat der Versicherungsnehmer gewisse Umstände – auch Untersuchungen – stark verharmlost oder harmlosere Umstände als den verschwiegenen angegeben, so folgt daraus, dass er sich der Gefahrerheblichkeit tatsächlich bewusst war und das Verschweigen daher auf Arglist schließen lässt. Gleiches gilt, wenn länger zurückliegende, nicht aber aktuelle Krankheiten angegeben werden. Dagegen spricht gegen Arglist, wenn der Versicherungsnehmer leichtere Erkrankungen oder solche, die von ihm als solche angesehen werden, verschwiegen oder gravierendere Umstände als die verschwiegenen angezeigt hat (BGH VersR 2004, 1297; Prölss/Martin, VVG, 28. Auflage, § 22, Rn. 14).”

In diesem Fall sehen die Richter als Hauptgrund für die Arglist die verschwiegene Thromboseerkrankung, welche zweimal eine längere (34 und 26 Tage) Arbeitsunfähigkeit eingetreten ist. Dieses ist- so die Richter- nicht einfach so zu vergessen und daher stützt dieses die Vermutung der Arglist.

Was können Sie tun?

Wenn Sie einen Antrag auf Abschluss eines Versicherungsvertrages stellen, so lesen Sie genau und sorgfältig die Fragen zum Gesundheitszustand durch und beantworten diese wahrheitsgemäß. Weiterhin sind ggf. Ärzte für weitere Nachfragen zu benennen, die Krankenakten anzufordern und so eine vollständige Auflistungen der Behandlungen zu erreichen. Letztendlich ermöglichen Sie nur so dem Versicherer eine risikogerechte Einschätzung und vermeiden weitere (finanzielle) Folgen im Leistungsfall.

Zu beachten ist auch die 10-Jahresfrist. Diese ist hier nicht erfüllt, da die BU innerhalb der 10 Jahre eingetreten ist. Hätte der Versicherer ggf. auf eine Anfechtung wegen Arglist verzichtet (nach 10 Jahren), so gilt das nicht, wenn der Leistungsfall binnen der 10 Jahre eintritt und erst später geltend gemacht wird. Dazu heisst es zum Beispiel in den Bedingungen der Condor BU (Unisex):

“Unsere Rechte nach den Ziffern4 bis 8 erlöschen nach Ablauf von fünf Jahren nach Vertragsabschluss. Diese Rechte können wir auch nach Ablauf von fünf Jahren geltend machen, wenn der Versicherungsfall innerhalb dieses Zeitraums eintritt. Haben Sie die Anzeigepflicht vorsätzlich oder arglistig verletzt, beläuft sich die Frist auf zehn Jahre.”

Weitere Informationen:

Urteil OLG Karlsruhe 12 U 140/12 vom 05. 02. 2013

Weitere Artikel zur vorvertraglichen Anzeigepflicht

Wegen Artikel 229 § 6 Absatz 4 und 5 BGBEG wäre in diesem Fall die Arglist-Frist wohl sowieso nicht vor dem 1. Januar 2012 abgelaufen.

Das dürfte sogar der einzige Grund dafür sein, dass der Versicherer hier anfechten konnte. Ob die Berufsunfähigkeit vor oder nach der Verjährungsfrist eintrat, ist m.E. nach dem § 123 BGB unerheblich. Ausschlaggebend ist alleine der Zeitpunkt der Entdeckung. Der Versicherer muss also innerhalb der Frist die Arglist entdecken und ab dem Entdeckungszeitpunkt hat er einen Monat für die Anfechtung, siehe § 124 BGB.

Die zitierten Bedingungen der Condor BU beziehen sich daher wohl auf die Rechte der Versicherung aus den § 19 Abs. 2 bis 4 VVG (Rücktritt usw.), nicht auf die aus § 123 BGB (Anfechtung). Das sind unterschiedliche Rechtsmittel, bitte bachten. Nur für ersteres Rechtsmittel gilt nach § 21 Abs. 3 VVG: “dies gilt nicht für Versicherungsfälle, die vor Ablauf dieser Frist eingetreten sind”. Man wird höchstens noch argumentieren können, der Gesetzgeber habe da einen Fehler gemacht, weil er wohl kaum das leichter zugängliche Rechtsmittel (Rücktritt) hat fristmäßig besser stellen wollen als das schwerer zugängliche (Anfechtung) … Aber eine solche Argumentation war dem VU wohl hier zu heikel und daher hat man sich auf die Anfechtung konzentriert, die wegen Artikel 229 § 6 Absatz 4 und 5 BGBEG nach jeder Auslegung mögliche war.